200€ offerts sous conditions pour l’ouverture d’un contrat d’assurance-vie Linxea Vie

Performance nette 2024

Gestion Pilotée OTEA(5)

Performance nette 2024

Gestion Pilotée OTEA(5)

Performance nette 2024

Gestion Pilotée OTEA(5)

Performance nette 2024

Gestion Pilotée OTEA(5)

Le contrat Linxea Zen est l'un des contrats les plus complets du marché, accessible dès 500 € avec une gestion de votre épargne 100 % en ligne. Et pour les amateurs d'immobilier, bénéficiez de 100% des loyers distribués par les SCPI reversés.

Les rendements passés ne préjugent pas des rendements futurs.

Jusqu'à

nets(1) en 2025

(1) Taux de revalorisation du fonds euro Apicil Euro Garanti de Linxea Zen, net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs.

nets(2) en 2025

| Frais de dossier | 0 % |

| Frais de versement | 0 % |

| Frais d'arbitrage(1) | 0 % |

| Frais d’entrée sur les unités de compte (1) | 0 % |

| Frais de gestion annuels du fonds euro garanti | 0,6 % |

| Frais de gestion annuels du fonds euro EuroFlex | 1,6 % |

| Frais de gestion annuels des supports unités de compte en gestion libre | 0,6 % |

| Frais de gestion pilotée par an supplémentaire sur les supports en unités de compte | 0,2 % |

| Frais de transactions ETF | 0,15 % |

| Frais des options de gestion | 0,2 % |

| Frais de sortie (1) | 0 % |

Tous les frais sont définis dans les conditions contractuelles du contrat.

Les unités de compte (UC) présentent des risques de perte en capital.

Performance nette en 2025

Performance nette en 2025

Performance nette en 2025

| Profil | 2025 | 2024 | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 |

|---|---|---|---|---|---|---|---|---|---|

| 2,84% | 4,34% | 3,72% | -1,90% | 3,39% | 2,40% | 6,88% | -2,23% | 2,21% | |

| 3,47% | 6,29% | 7,18% | -5,02% | 5,29% | 4,47% | 11,36% | -4,45% | 3,94% | |

| 3,01% | 8,72% | 9,68% | - 7,43% | 7,33% | 6,76% | 15,77% | -6,53% | 4,83% | |

| 2,78% | 12,96% | 11,61% | -9,45% | 8,8% | 7,93% | 19,46% | -5,58% | 6,41% |

Plus de 600 supports couvrant tous les niveaux de risque et les différents types d'investissement (OPCVM, Immobiliers, ETF). Ces supports présentent un risque de perte en capital.

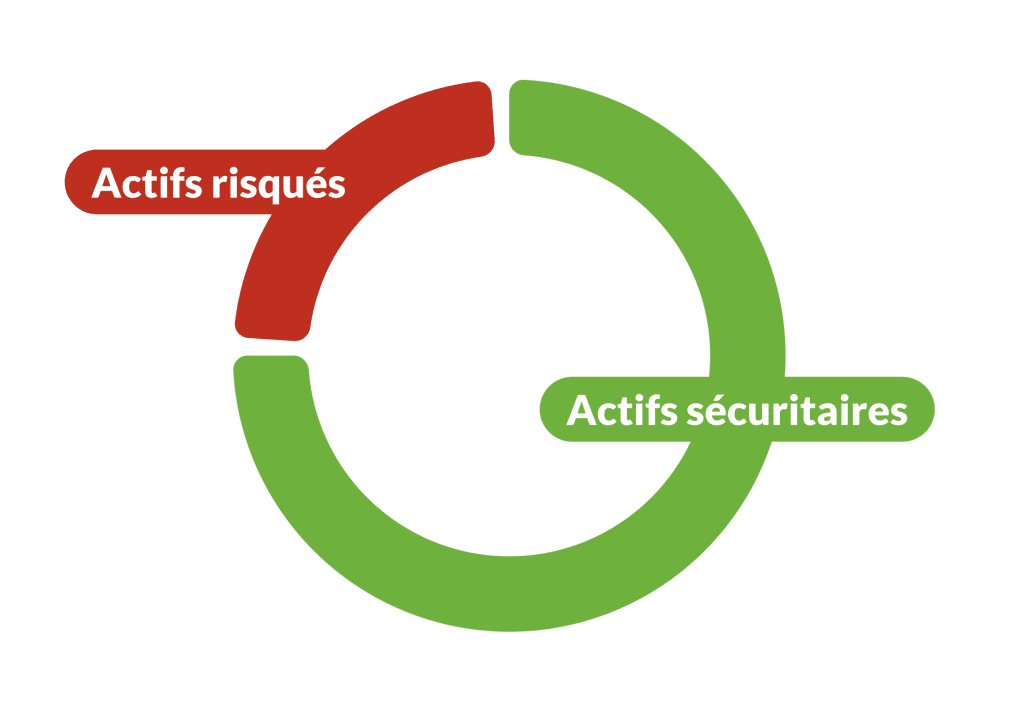

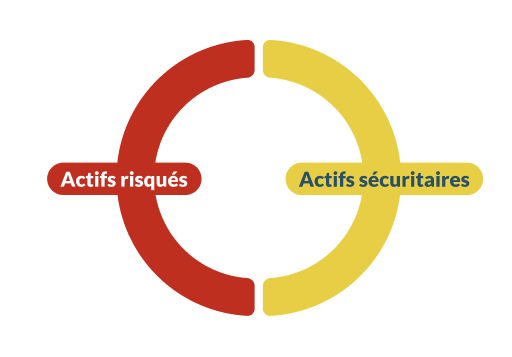

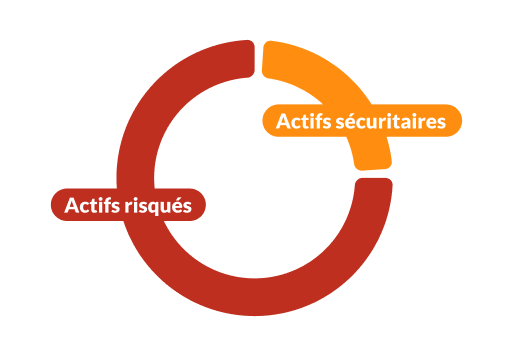

2 fonds euro pour sécuriser votre épargne.

Des options vous sont proposées dans le cadre de la gestion libre pour vous aider à bien gérer votre contrat. Elles vous permettent de programmer des arbitrages qui se déclenchent en fonction de l’évolution des marchés financiers et des paramètres que vous aurez choisis.

248 fonds labellisés et 220 fonds classés article 8 ou 9 SFDR du règlement européen Disclosure

Le + Linxea : une pré-sélection de Fonds Stars pour vous aider dans vos choix de supports et des exemples d'allocations en fonction de votre profil.

Valorisez votre épargne en favorisant des fonds qui respectent des critères environnementaux, sociaux et de gouvernance grâce à notre outil sélecteur de fonds qui permet de sélectionner les fonds en accord avec vos convictions.

Souscrivez au contrat Linxea Zen 100% en ligne si vous êtes à la fois :

Dans tous les autres cas vous devrez passer par la souscription papier.

Dans certains cas vous devrez remplir un dossier papier et nous le renvoyer par voie postale. Quels cas sont concernés ?

Vous pouvez réaliser une partie des opérations de gestion (versement, arbitrage, rachat…) directement en ligne dans votre espace assureur Apicil.

Pour certaines opérations spécifiques (mise en place de versements programmés, avances, rachat total…), nous vous invitons à télécharger les documents et nous les renvoyer par email.

Linxea Zen est un contrat d'assurance vie individuel de type multisupports assuré par APICIL Epargne, entreprise régie par le Code des Assurances, Société Anonyme à Directoire et Conseil de Surveillance au capital de 114 010 000 Euros dont le siège social est situé 38 rue François Peissel – 69300 Caluire et Cuire enregistrée au RCS de Lyon sous le numéro 440 839 942. Ce contrat est distribué par Linxea. Le document d’informations clés du contrat d’assurance vie, ainsi que les documents d’informations clés/documents d’informations spécifiques et/ou les documents d’informations clés pour l’investisseur (ou notes détaillées) des supports en Euros et/ou en Unités de compte sont disponibles sur simple demande auprès de Linxea et/ou sur le site officiel de l’AMF www.amf-france.org et/ou sur le site www.mesdocumentspriips.fr/apicil. Information publicitaire à caractère non contractuel. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 place de Budapest, 75436 PARIS Cedex 9.

(1) En dehors de certains supports dont les frais spécifiques sont mentionnés sur les avenants. Tous les frais sont définis dans les conditions contractuelles du contrat.

(2) Hors ETF, private equity, actions, SCPI...

(3) En dehors de certains supports et options de gestion dont les frais spécifiques sont mentionnés sur les avenants. Pour les arbitrages sous format papier, 2 arbitrages gratuits par année civile puis 15 € par opération. Les montants investis sur des supports en unités de compte et/ou en parts de provision de diversification ne sont pas garantis par l'assureur mais sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financier.

(4) Ces distinctions ont été attribuées par les journalistes des publications citées en fonction de leurs propres critères d’analyse. La durée de validité de ces récompenses est de un an à compter de la date de leur attribution.

(5) Profil incluant des unités de comptes qui comportent un risque de perte en capital. Les performances passées ne préjugent pas des performances futures.

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

Adding {{itemName}} to cart

Added {{itemName}} to cart