Contrats de capitalisation :

Un placement complémentaire à l'assurance-vie qui permet d'optimiser la transmission de son patrimoine et/ou de dynamiser sa trésorerie d'entreprise.

Performance

A loger dans votre contrat : l’offre la plus large du marché : OPCVM, ETF, Private Equity etc.

Frais réduits

0%* de frais d’entrée, de frais de versement, d’arbitrage, et des frais de gestion réduits au maximum

Conseils d'experts

Gérez vous-mêmes votre contrat ou reposez-vous sur nos experts.

Consultation en ligne

Consultation et gestion de votre contrat en ligne

Les montants investis sur les supports en unités de compte supportent des risques de perte en capital. Ils ne sont donc pas garantis par l'assureur et sont sujets à des fluctuations à la hausse ou à la baisse, en fonction des marchés financiers.

Le contrat de capitalisation, qu’est-ce que c’est et comment ça marche ?

Le contrat de capitalisation est un produit d'épargne flexible qui vous permet de constituer un capital sur le long terme, à votre rythme et selon vos besoins. Il est souvent utilisé lorsque les plafonds successoraux de l'assurance vie sont atteints.

Il vous offre une palette de supports d'investissement pour répondre à vos objectifs et votre profil de risque :

Fonds en euros : Optez pour la sécurité et la garantie du capital investi. Ce support garanti en capital (brut de frais de gestion) vous assure une disponibilité totale de votre épargne tout en générant des intérêts réguliers.

Nos contrats de capitalisation

Linxea Avenir Capitalisation 2

Le contrat idéal pour un investissement responsable (1)

Linxea Spirit Capitalisation 2

Un contrat multi-récompensé pour diversifier et optimiser son épargne

Linxea Capitalisation

Un contrat pour constituer "la brique défensive" de votre épargne

Comparer nos contrats de capitalisation

| Contrats | Linxea Spirit Capitalisation 2 | Linxea Avenir Capitalisation 2 | Linxea Capitalisation |

|---|---|---|---|

| Fonds euros | Fonds Euro Nouvelle Génération | Suravenir Opportunités 2, Suravenir Rendement 2 | Netissima, Eurossima |

| Nombre de supports UC | + de 790 | + de 600 | + de 700 |

| Frais sur versement | 0% | 0% | 0% |

| Frais d'arbitrage | 0% | 0% | 0% |

| Frais de gestion UC | 0,5% / an | 0,6% / an | 0,6% / an |

| Ticket d'entrée | 500 € | 100 € | 300 € |

Les avantages du contrat de capitalisation

En tant que complément patrimonial à l’assurance vie, le contrat de capitalisation offre plusieurs avantages intéressants :

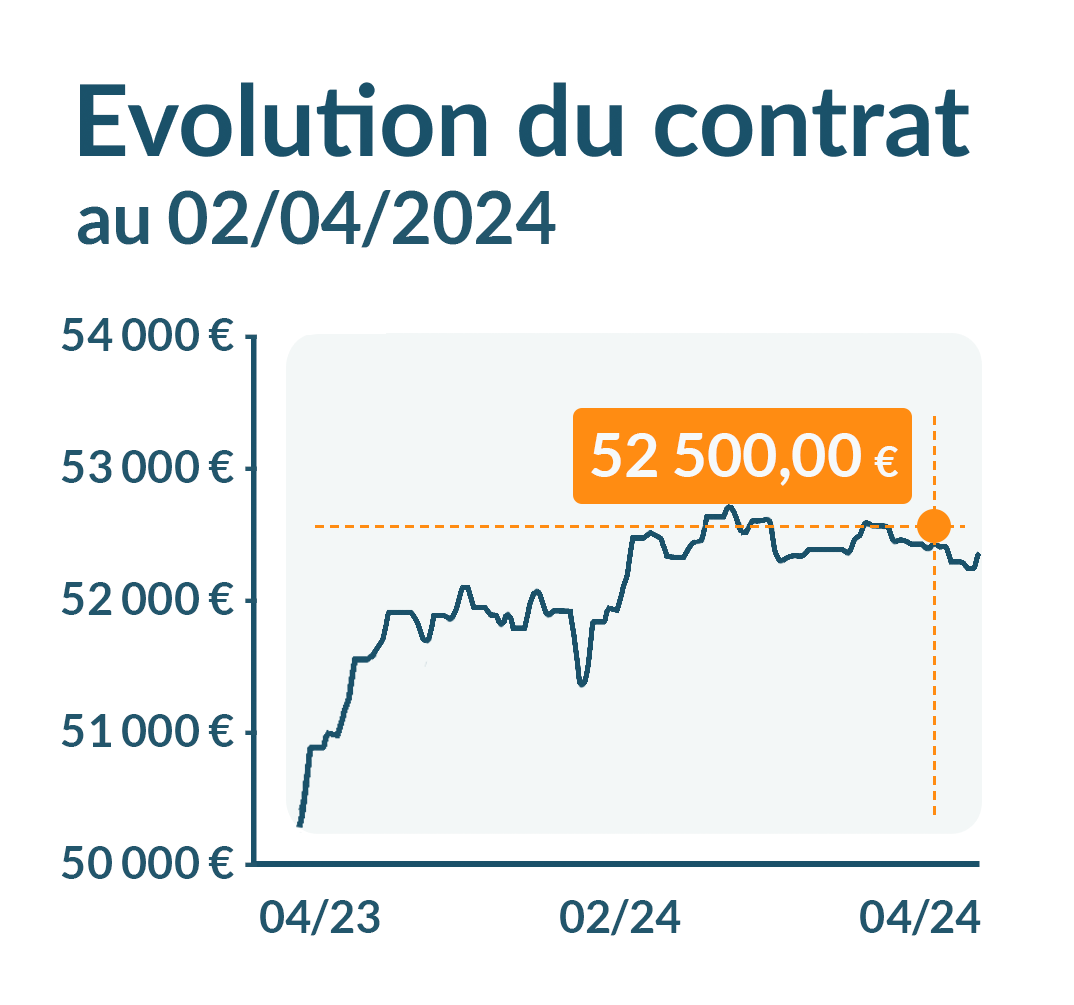

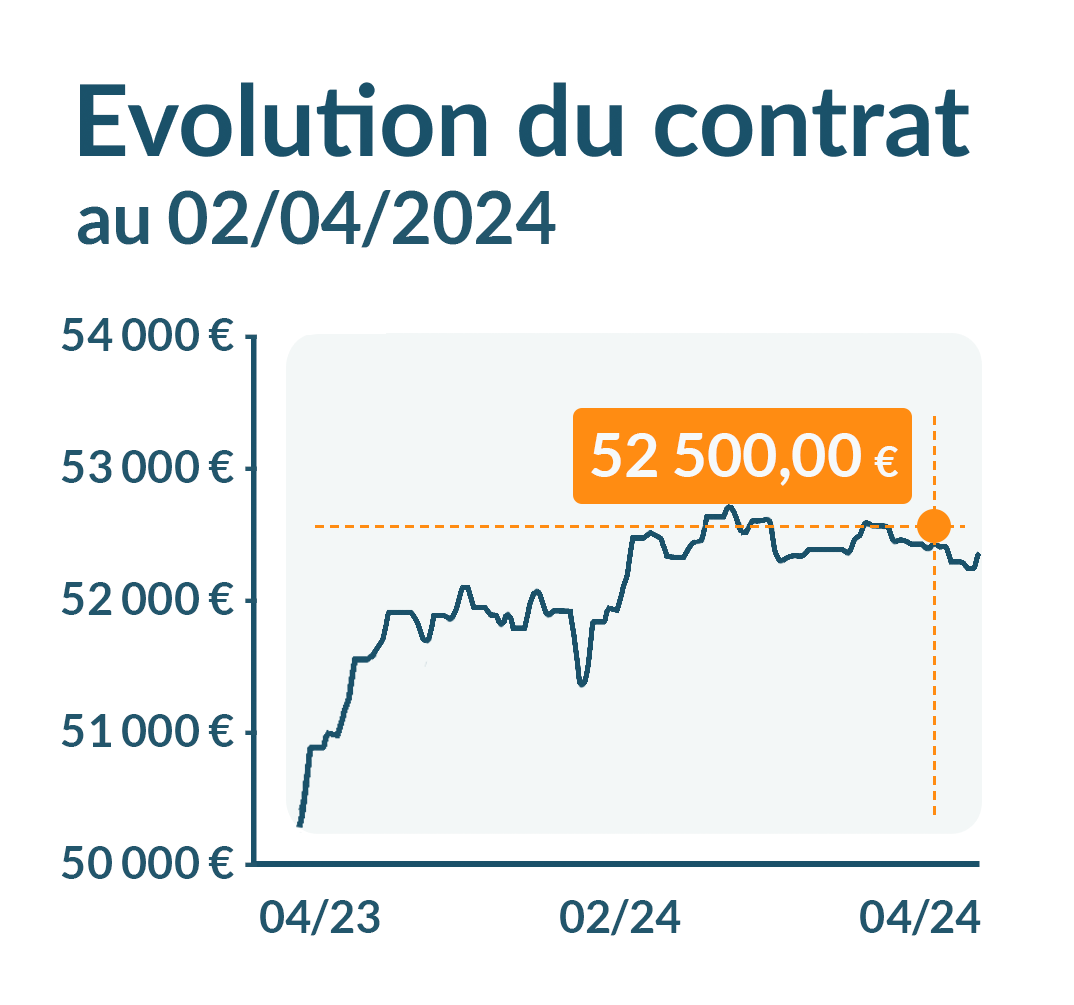

Quel rendement attendre du contrat de capitalisation ?

Le contrat de capîtalisation est une enveloppe fiscale.

Son rendement repose donc sur les supports d’investissement choisis. Vous pouvez opter pour des fonds en euros qui offrent une sécurité avec un rendement 2023 qui s’est établi à 2,50% en moyenne, ou des unités de compte plus risquées mais potentiellement plus rentables. Des supports diversifiés comme les OPCVM, actions, obligations, ETF, SCPI peuvent aussi être envisagés.

Les risques du contrat de capitalisation

Détenir un contrat de capitalisation n’est pas sans risque. Le premier risque est celui de la perte en capital, particulièrement si vous optez pour des unités de compte, dont les performances dépendent des fluctuations des marchés financiers.

Contrairement à l’assurance-vie, le contrat de capitalisation ne prend pas fin au décès du souscripteur et est réintégré à son actif successoral. Il est donc soumis aux droits de succession.

Contrat de capitalisation et Assurance-vie,

quelle différence ?

Quels points commun avec l'assurance-vie ?

La disponibilité de l’épargne

Vous pouvez récupérer tout ou partie de votre épargne dans les deux types de contrats via des rachats (totaux ou partiels) ou une demande d’avances

Les supports

Dans les 2 types de contrats, l’argent peut, au choix du souscripteur, être placé sur des fonds en euros sécurisés (totalement ou partiellement) et/ou sur des unités de compte

La fiscalité des plus-values

Enfin, dans les deux types de contrats, les gains sont en grande partie exonérés d’impôts au bout de huit ans

Quelles différences avec l'assurance-vie ?

La clause bénéficiaire

Absence de clause bénéficiaire, mais le contrat peut être donné ou légué tout en conservant l'antériorité fiscale du contrat

La fiscalité

Aucun abattement supplémentaire ne s'applique aux sommes transmises via des contrats de capitalisation, en dehors des abattements légaux.

Nature du souscripteur

Il est possible sous condition pour une personne morale de souscrire un contrat de capitalisation ce qui n'est pas le cas pour l'assurance vie.

La fiscalité du contrat de capitalisation

Les intérêts générés par votre contrat de capitalisation ne sont pas soumis à l'impôt sur le revenu tant que vous ne les retirez pas. Mais attention, à deux moments précis, l'imposition entre en jeu :

Comment s'y retrouver ?

La fiscalité des rachats dépend de l'âge du contrat et de la date de versement des primes. Pour simplifier, nous allons nous concentrer sur les contrats souscrits depuis le 1er janvier 1990.

Tableau récapitulatif de la fiscalité des contrats de capitalisation

| Âge du contrat | Produits des primes versées avant le 27/09/2017 | Produits des primes versées depuis le 27/09/2017 (rachat effectué après le 1er janvier 2018) |

|---|---|---|

| Moins de 4 ans | Barème progressif (ou PFL à 35%) | PFU à 12,8% (ou barème progressif) |

| Entre 4 et 8 ans | Barème progressif (ou PFL à 15%) | PFU à 12,8% (ou barème progressif) |

| 8 ans ou plus | Barème progressif après abattement (ou PFL à 7,5% après abattement) | PFU de 7,5% jusqu'à 150 000€ puis 12,8% au-delà (ou barème progressif après abattement) |

Contrat de capitalisation : avis et conseils de nos experts

Nos experts recommandent d'abord de bien comprendre vos objectifs avant de souscrire à un contrat de capitalisation. C'est un outil idéal pour l'optimisation de la transmission de patrimoine et pour placer l'excédent de trésorerie pour les entreprises.

Guide pratique : utilisation et gestion du contrat de capitalisation

Comment alimenter et effectuer des retraits ?

L'alimentation du contrat de capitalisation se fait par des versements, que vous pouvez effectuer à votre rythme. Ces versements peuvent être ponctuels ou programmés selon vos préférences.

Quant aux retraits, également appelés "rachats", ils peuvent être effectués à tout moment.

La fiscalité applicable dépend de plusieurs facteurs tels que la date de souscription du contrat, la date des versements et les montants associés. Pour bénéficier d'une fiscalité douce, il est recommandé de ne pas effectuer de rachat avant les 8 premières années du contrat. Les retraits effectués après 8 ans de détention du contrat bénéficient d’un abattement annuel.

En cas de rachat total, vous récupérez l'intégralité du capital et des gains. Le rachat partiel vous permet de retirer une partie du capital tout en laissant le reste fructifier.

Gestion dynamique ou sécurisée : choisir la stratégie d'investissement

La gestion dynamique et la gestion sécurisée sont deux stratégies d'investissement distinctes pour un contrat de capitalisation. La première, plus agressive, vise une performance optimale en acceptant une certaine volatilité des résultats. Elle s'appuie principalement sur des unités de compte liées aux marchés financiers.

La gestion sécurisée, en revanche, privilégie la protection du capital. Elle repose principalement sur des fonds en euros, réputés pour leur faible risque, mais offrant en contrepartie des rendements plus modestes.

Le choix entre ces deux approches dépend de votre profil d'investisseur :

Il est évidemment possible de combiner ces deux stratégies en répartissant votre capital entre fonds en euros et unités de compte, en fonction de votre tolérance au risque et de vos objectifs de rendement.

Le bon de capitalisation pour une personne morale

Le bon de capitalisation pour une personne morale est une solution de placement financier accessible à différentes entités juridiques comme les organismes de droit privé sans but lucratif (association, fondation) ou les sociétés patrimoniales ou holdings passives qui ont pour activité principale la gestion de leur propre patrimoine mobilier et immobilier.

Ces structures peuvent utiliser ce véhicule d'investissement pour optimiser leur trésorerie en investissant dans une diversité de supports financiers tels que les fonds en euros, les unités de compte, les OPCVM ou encore l'immobilier.

Les avantages du bon de capitalisation pour une personne morale sont nombreux. Non seulement, il ne présente pas de plafond de versement, mais il offre également une fiscalité avantageuse, notamment lors de la transmission du patrimoine.

Les spécificités et avantages pour les entreprises

Le contrat de capitalisation offre aux entreprises plusieurs spécificités et avantages. Une gestion flexible permet à l'entreprise d'adapter l'investissement à ses besoins spécifiques, avec une grande diversité de supports financiers à disposition. L'entreprise peut donc choisir d'investir dans des fonds à faible risque ou opter pour des placements plus risqués mais potentiellement plus rentables.

Il offre également un potentiel de rendement attractif, particulièrement sur le long terme. Par conséquent, il peut être un outil efficace pour faire fructifier l'excédent de trésorerie.

Un autre avantage majeur réside dans sa fiscalité avantageuse. En effet, les entreprises bénéficient d'un cadre fiscal spécifique, différent des personnes physiques, rendant le contrat de capitalisation particulièrement intéressant pour elles.

Comment intégrer le bon de capitalisation dans l'optimisation patrimoniale de votre entreprise

L'intégration du bon de capitalisation dans votre stratégie patrimoniale nécessite une analyse approfondie des besoins spécifiques de votre entreprise et de l'environnement économique.

Pour les entreprises souhaitant optimiser leur trésorerie, le bon de capitalisation est un outil efficace grâce à sa flexibilité de gestion et sa fiscalité avantageuse. Il peut s'adapter aux fluctuations du marché et offre une grande diversité de supports d'investissement.

Pourquoi ouvrir un contrat de capitalisation Linxea?

Succession

Utilisé pour préparer sa succession, le contrat de capitalisation peut être transmis aux bénéficiaires du vivant ou après le décès du souscripteur. Il est souvent utilisé lorsque les plafonds successoraux de l'assurance vie sont atteints.

Personnes morales

C’est aussi une option intéressante pour les personnes morales qui ne peuvent ouvrir une assurance-vie.

Souscrire à un contrat de capitalisation Linxea

Qui peut souscrire à un contrat de capitalisation ?

Dans quels cas ouvrir un contrat de capitalisation ?

Comment gérer son contrat de capitalisation ?

Liberté : Arbitrez sans frais * quand vous le souhaitez pour un contrat toujours en adéquation avec vos projets

Conseil : Bénéficiez à tout moment d’un coup de pouce dans votre sélection grâce aux allocations stars Linxea et à nos conseillers en investissement financier

Cohérence : Bénéficiez d’allocations en accord avec votre profil de risque et vos objectifs de performances

Suivi : Consultez les reportings réguliers où le gérant détaille sa stratégie et explique ses choix d’arbitrage.

Les risques du contrat de capitalisation

Frais applicables

Des frais de gestion annuels s’appliquent ainsi que certains frais de transaction, en fonction des supports et des contrats de capitalisation.

Capital et rendement non garanti

Risque de perte en capital en cas d’investissement en unités de compte

Fiscalité

Fiscalité du contrat de capitalisation applicable en fonction de la date des versements et de l’âge du contrat.

nous font confiance

Depuis 23 ans, la communauté d'investisseurs Linxea continue de s'agrandir : merci à vous !

Plateforme de souscription simple d’utilisation. Les conseillers sont joignables rapidement par téléphone ce qui est un vrai support.

Offre large avec de nombreux supports d’actifs.

Thierry

Excellent service client très réactif. C'est rare aujourd'hui et mérite d'être souligné. Interface bien faite pour ouvrir un compte facilement

Clément

Interface claire, propostion de produits intéressants. Il reste plus qu à voir si les performances seront au rendez vous.

Vincent

Très bon conseil , à l'écoute de mon projet.

Interlocuteur réactif, réponse aux questions par mail très détaillées

François

Tout s'est bien passé pour moi, je suis l'heureux détenteur d'un Spirit PER et d'un Avenir 2, maintenant j'espère que mes placements vont fructifier.

Merci au service client pour vos conseils !

Maxime

Actualités épargne et investissement

Où va l’épargne des ménages ?

Sur l’assurance-vie notamment. Mais cette épargne change de nature : Aujourd’hui les épargnants délaissent les produits de taux, ils sont plus attirés

PEAC : Ce nouveau produit d’épargne veut séduire les moins de 21 ans

Le plan d’épargne avenir climat (PEAC) peut être ouvert de la naissance jusqu’à la veille des 21 ans auprès d’un assureur, d’une

Choisir les bons investissements peut être difficile, surtout pour identifier les placements financiers les plus rentables. En 2024, plusieurs options se démarquent

Autres ressources sur l’épargne

Le contrat de capitalisation est un produit d’épargne à moyen ou long terme qui offre des avantages fiscaux et successoraux. Très proche

Le Plan d’Épargne Populaire (PEP) est un outil patrimonial réglementé et fiscalement avantageux. Conçu comme un placement en vue de la constitution

Le Plan d’Épargne en Actions (PEA) est un contrat d’épargne permettant d’investir en bourse (actions européennes). Il offre des conditions fiscales avantageuses,

Questions/Réponses : Le contrat de capitalisation

Toute personne physique peut souscrire un contrat de capitalisation. Les parents peuvent également souscrire un tel contrat au nom de leur enfant mineur.

Les personnes morales – sociétés soumises à l’impôt sur le revenu (IR) et sociétés soumises à l’impôt sur les sociétés (IS), ou relevant des BIC, BNC, BA – peuvent également souscrire un contrat de capitalisation.

Le contrat de capitalisation peut être souscrit en démembrement ou faire l’objet d’une donation en nue-propriété (ou en usufruit) après sa souscription.

Si une donation en nue-propriété est réalisée après la souscription, elle doit généralement être formalisée devant un notaire.

Pour choisir un contrat de capitalisation, plusieurs critères doivent être considérés.

- La performance du contrat : Il convient d'examiner les rendements passés, bien qu'ils ne garantissent pas les performances futures.

- Les supports disponibles : Certains contrats offrent un large choix d'unités de compte (actions, obligations, immobilier...) permettant une excellente diversification de l'investissement.

- Les conditions d'accès au contrat et aux fonds sécurisés en euros : Il est de coutume que les contrats imposent un montant minimal de souscription et/ou conditionnent l'accès aux fonds en euros à un investissement minimum en unités de compte.

- Les frais : Les frais d'entrée, de gestion et d'arbitrage varient selon les contrats et peuvent fortement impacter le rendement.

- Les options de gestion : Certains contrats proposent des options de gestion automatisée, comme la sécurisation des plus-values ou le rééquilibrage automatique.

L'équipe Linxea est à votre disposition pour vous fournir des conseils en investissement financier !

En cas de décès du souscripteur, le contrat de capitalisation est intégré à l’actif successoral. Il est transmis aux héritiers selon le degré de parenté, les plus proches du défunt héritant en priorité. Contrairement à l’assurance vie, il n’y a pas de clause bénéficiaire.

Le contrat de capitalisation est une alternative intéressante à l'assurance-vie dans certains cas de figure.

Pour les personnes morales : Contrairement à l'assurance-vie, le contrat de capitalisation est accessible aux personnes morales telles que les sociétés commerciales, les associations ou les fondations. Il constitue donc un outil d'optimisation de la trésorerie et de la transmission patrimoniale pour ces entités.

Pour optimiser la transmission du patrimoine : Le contrat de capitalisation peut être transmis par donation du vivant du souscripteur sans rupture du contrat, ce qui permet de conserver l'antériorité fiscale du contrat. De plus, en cas de décès du souscripteur, il est réintégré à l'actif successoral, ce qui peut être avantageux selon le contexte familial et patrimonial.

Pour une fiscalité avantageuse en cas de rachat : Les règles fiscales en cas de retrait sont les mêmes que pour l'assurance-vie. Selon les cas, le rachat peut être exonéré d'impôt sur le revenu.

Il existe plusieurs façons de sortir d’un contrat de capitalisation :

- le rachat total qui consiste à récupérer l'intégralité du capital investi.

- le rachat partiel qui consiste à récupérer une partie du capital.

- à l’échéance du contrat, l'épargne capitalisée peut être reversée sous forme de rente viagère ou de capital.

- Si le contrat est transmis par donation à un bénéficiaire, celui-ci devient dès lors le nouveau souscripteur.

Oui, une entreprise peut souscrire un contrat de capitalisation. Les personnes morales, qu'il s'agisse de sociétés soumises à l’impôt sur le revenu (IR) ou à l’impôt sur les sociétés (IS), ou relevant des BIC, BNC, BA, peuvent souscrire ce type de contrat.

Souscrire à un contrat de capitalisation peut être une stratégie judicieuse pour préparer sa retraite. Cette option permet de diversifier ses sources de revenus et de bénéficier d'une fiscalité avantageuse. Les gains ne sont imposables qu'au moment de leur retrait, offrant ainsi une certaine flexibilité.

Pour les contrats de + de 8 ans, un abattement annuel est appliqué. En outre, un contrat de capitalisation offre une grande liquidité, l'épargne restant disponible à tout moment.

Oui. Les non-résidents, peuvent souscrire un contrat de capitalisation auprès d’un assureur français.

Les contrats de capitalisation, comme tout produit financier, sont influencés par les conditions macroéconomiques. L'environnement économique global peut influencer les rendements des différents supports d'investissement disponibles dans le contrat.

Taux d'intérêt : Les variations des taux d'intérêt ont un impact direct sur le rendement des fonds en euros, généralement présents dans les contrats de capitalisation.

Marchés financiers : Les performances des marchés financiers affectent les supports en unités de compte (UC). Une hausse des marchés boursiers peut ainsi augmenter la valeur des UC, et inversement en cas de baisse.

Inflation : Une inflation élevée peut éroder la valeur réelle de l'épargne capitalisée, surtout si le rendement du contrat ne compense pas cette inflation.

Politique économique : Les décisions politiques, notamment en matière de fiscalité, peuvent également influer sur l'attractivité des contrats de capitalisation.

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

avant d’investir ?