** Hors cas de remboursements anticipé

(1) Cette offre ne doit pas constituer un critère déterminant de votre décision d’investissement. LINXEA diffuse régulièrement des offres au cours de l’année.

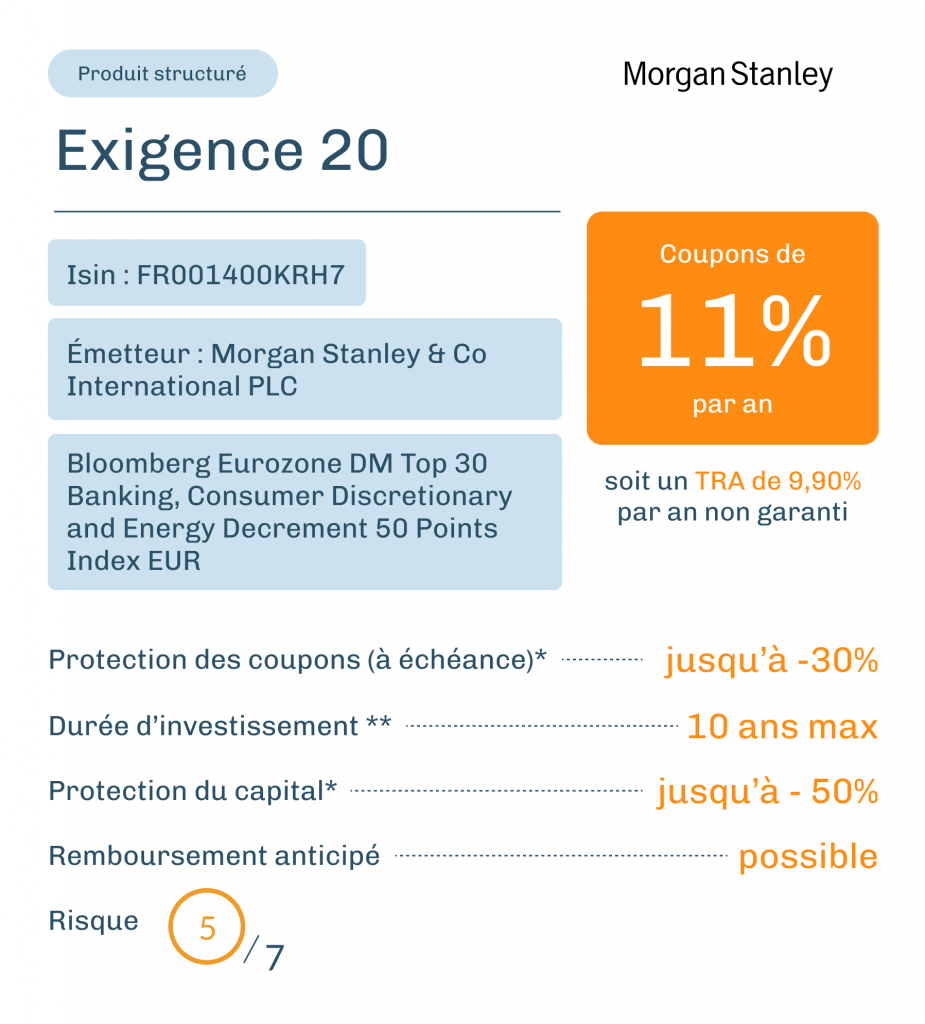

« EXIGENCE 2 0 » est un instrument de diversification ne pouvant constituer l’intégralité d’un portefeuille d’investissement. Vous êtes sur le point d’acheter un produit qui n’est pas simple et qui peut être difficile à comprendre. EXIGENCE 20 est un produit pouvant être difficile à comprendre et présentant un risque de perte en Capital(1) partielle ou totale en cours de vie et à l'échéance.

Garant de la formule : BNP Paribas S.A. L’investisseur supporte le risque de défaut de paiement et de faillite de l’Émetteur ainsi que le risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule.

(1) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 1 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir de la date de constatation initiale (le 31/07/2023) jusqu’à la date de remboursement automatique anticipé ou d’échéance selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Objectifs d’investissement

Un remboursement du capital* à l’échéance(1)

si le niveau de l’Indice, à la date de

constatation finale(1)

, est supérieur

ou égal à 50 % de son niveau initial.

Un risque de perte en capital

partielle ou totale au-delà.

Une durée d’investissement conseillée de 10 ans

(hors cas de remboursement

anticipé) et un remboursement de

100 % du capital possible chaque

semestre à partir du semestre 2, si à

l’une des dates de constatation de

remboursement anticipé

automatique(1), le niveau de l’Indice

est supérieur ou égal à 100 % de son

niveau initial.

est versé au titre du semestre écoulé

si, à l’une des dates de constatation

des coupons conditionnels(1), le

niveau de l’Indice est supérieur ou

égal à 70 % de son niveau initial.

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

Fonctionnement de Exigence 20

Rendement

objectif de 11% (2)de coupons annuels, soit un taux de rendement annuel net maximum(4) de 9.90% (3).

Durée

1 an minimum et de 10 ans maximum (1). Des possibilités de remboursement anticipé chaque semestre dès la fin de la première année

Une exposition aux marchés financiers européens, à travers un indice composé des 30 plus grandes capitalisations boursières des secteurs RBICS « Consommation Discrétionnaire », « Banques » et « Energie »

Une protection du capital à l’échéance jusqu’à -50% de baisse de l’indice sous-jacent si le produit n’a pas été remboursé par anticipation (1)

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

(3) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 0,60 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir du 29/09/2023 jusqu’à la date de remboursement automatique anticipé (1) ou d’échéance(1) selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

L'indice : Bloomberg Eurozone DM Top 30 Banking, Consumer Discretionary and Energy Decrement 50 Points Index EUR

Une thématique européenne

L’univers de départ de l’Indice est composé de l’ensemble des entreprises cotées au sein de la Zone Euro et libellées en euros.

Un filtre d’exclusion est alors appliqué :

– Exclusion des entreprises qui n’appartiennent pas aux secteurs RBICS « Consommation Discrétionnaire », « Banques » et « Energie ». Un filtre de sélection est ensuite appliqué :

– Sélection des 30 plus grandes capitalisations boursières.

Pondération des valeurs

L‘indice est ponTous les titres sont pondérés en fonction de leur capitalisation boursière et l’Indice est rebalancé trimestriellement. L’Indice est calculé en réinvestissant les dividendes bruts détachés des actions qui le composent et en déduisant un dividende synthétique constant (décrément) de 50 points sur une base annuelle.

Si les dividendes distribués sont inférieurs au niveau de prélèvement forfaitaire, la performance de l’Indice en sera pénalisée par rapport à un indice dividendes non réinvestis classique. Si les dividendes distribués sont supérieurs au niveau de prélèvement forfaitaire, la performance de l’Indice en sera améliorée par rapport à un indice dividendes non réinvestis classique.

Mécanisme de remboursement automatique anticipé

Cas favorable

Performance de l'indice ≥ Niveau initial

Cas défavorable

Performance de l'indice < Niveau initial

Pas de remboursement automatique anticipé. Le produit est prolongé d’un semestre.

(2) Hors frais, commissions et fiscalité applicables dans le cadre de l’investissement et sauf faillite ou défaut de paiement de l’Emetteur. Une sortie anticipée à l’initiative de l’investisseur se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveaux de l'Indice Bloomberg® Eurozone DM Top 30 Banking, Consumer Discretionary and Energy Decrement 50 Points Index EUR, des taux d’intérêt, de la volatilité et des primes de risque de crédit) et pourra donc entraîner un risque sur le Capital.

(3) Seuls les Taux de Rendement Annuel (TRA) nets mentionnés sont nets de frais de gestion dans le cas d’un contrat d’assurance vie ou de capitalisation (en prenant comme hypothèse un taux de frais de gestion de 0.6% annuel), sans prise en compte des frais dans le cas d’un contrat d’assurance vie ou de capitalisation, ni des prélèvements sociaux et fiscaux.

Mécanisme de remboursement à échéance

Cas favorable

Performance finale de l’Indice

≥ -30% du niveau initial

Cas médian

-30% du niveau initial

> Performance finale de l’Indice

≥ -50% du niveau initial

Cas médian

-50% du niveau initial

> Performance finale de l’Indice

(2) Hors frais, commissions et fiscalité applicables dans le cadre de l’investissement et sauf faillite ou défaut de paiement de l’Emetteur. Une sortie anticipée à l’initiative de l’investisseur se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveaux de l'Indice Bloomberg® Eurozone DM Top 30 Banking, Consumer Discretionary and Energy Decrement 50 Points Index EUR, des taux d’intérêt, de la volatilité et des primes de risque de crédit) et pourra donc entraîner un risque sur le Capital.

(3) Seuls les Taux de Rendement Annuel (TRA) nets mentionnés sont nets de frais de gestion dans le cas d’un contrat d’assurance vie ou de capitalisation (en prenant comme hypothèse un taux de frais de gestion de 0.6% annuel), sans prise en compte des frais dans le cas d’un contrat d’assurance vie ou de capitalisation, ni des prélèvements sociaux et fiscaux.

- Dans le cas où « EXIGENCE 18C » n’a pas été remboursé par anticipation et où le niveau de l'Indice a baissé, à la date de constatation finale(1) , de plus de 50 % par rapport à son niveau initial observé à la date de constatation initiale (le 31 juillet 2023).

- En cas de revente du produit à l’initiative de l’investisseur en cours de vie (hors cas de remboursement automatique anticipé). Il est en effet impossible de mesurer a priori le gain ou la perte possible, le prix dépendant alors du cours, le jour de la revente, des paramètres de marché. La perte en capital peut être partielle ou totale.

- Si le cadre d’investissement du produit est un contrat d’assurance-vie ou de capitalisation, le dénouement ou le rachat partiel de celui-ci peut entraîner le désinvestissement des unités de compte adossées aux titres de créance avant leur date d’échéance(1).

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

(3) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 1 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir de la date de constatation initiale (le 31/07/2023) jusqu’à la date de remboursement automatique anticipé(1) ou d’échéance(1) selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Comment souscrire ?

- Nos produits structurés ne se souscrivent qu'au sein de nos contrats d'assurance vie ou de nos PER. Si ce n'est pas déjà fait, ouvrez d'abord l'un de ces contrats !

- Rendez-vous ensuite sur votre Espace client Linxea et procédez comme n'importe quelle UC (arbitrage ou versement).