Accueil > Épargne > Nos produits structurés > Exigence 21

Disponible jusqu'au 26 février 2024 (1)

En ligne par versements complémentaires et arbitrages sur vos contrats : Linxea Spirit, Linxea Spirit 2, Linxea Spirit PER, Linxea Vie, Linxea Avenir, Linxea Avenir 2 et Suravenir PER

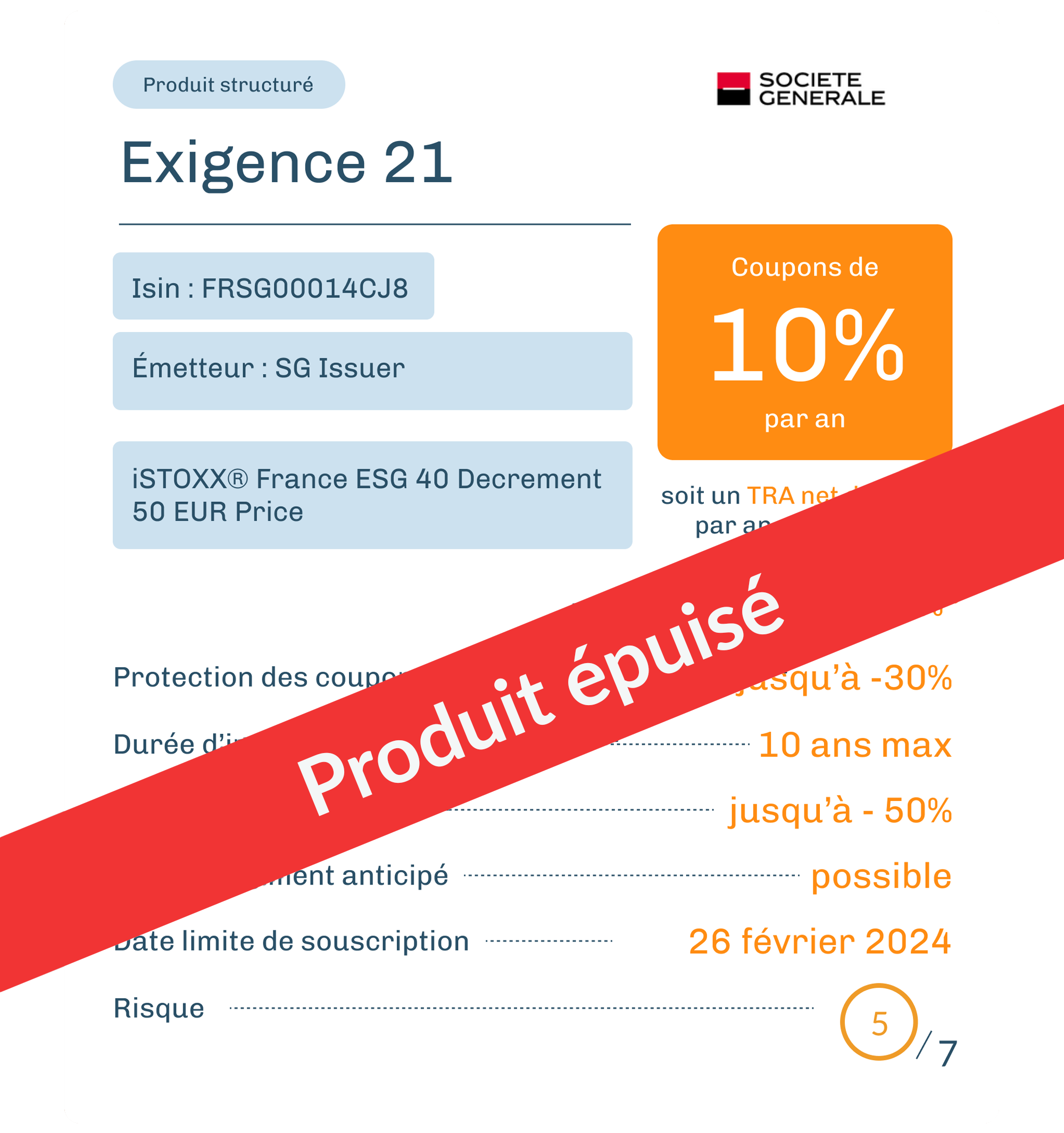

Isin : FRSG00014CJ8

** Hors cas de remboursements anticipé

Ce produit est conçu en partenariat avec la société Irbis Solutions qui appartient au même groupe que Linxea

(1) Cette offre ne doit pas constituer un critère déterminant de votre décision d’investissement. Linxea diffuse régulièrement des offres au cours de l’année.

Garant de la formule : BNP Paribas S.A. L’investisseur supporte le risque de défaut de paiement et de faillite de l’Émetteur ainsi que le risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule.

(1) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 1 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir de la date de constatation initiale (le 31/07/2023) jusqu’à la date de remboursement automatique anticipé ou d’échéance selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Objectifs d’investissement

Un remboursement du capital* à l’échéance(1)

si le niveau de l’Indice, à la date de

constatation finale(1)

, est supérieur

ou égal à 50 % de son niveau initial.

Un risque de perte en capital

partielle ou totale au-delà.

Une durée d’investissement conseillée de 10 ans

(hors cas de remboursement

anticipé) et un remboursement de

100 % du capital possible chaque

semestre à partir du semestre 2, si à

l’une des dates de constatation de

remboursement anticipé

automatique(1), le niveau de l’Indice

est supérieur ou égal à 100 % de son

niveau initial.

est versé au titre du semestre écoulé

si, à l’une des dates de constatation

des coupons conditionnels(1), le

niveau de l’Indice est supérieur ou

égal à 70 % de son niveau initial.

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

Exigence 21

Rendement

Objectif de 10% (2) de coupon annuel, soit un taux de rendement annuel net maximum de 9.14% (3).

Durée

1 an minimum et de 10 ans maximum (1). Des possibilités de remboursement anticipé chaque trimestre dès la fin de la première année

Une exposition au marché action français, à travers un indice qui, parmi les 120 plus grandes capitalisations boursières, sélectionne les 60 entreprises les mieux notées en termes de gestion des risques ESG par Sustainalytics. Il retient ensuite les 40 plus grandes capitalisations boursières et les pondère selon leur capitalisation boursière.

Une protection du capital à l’échéance jusqu’à -50% de baisse de l’indice sous-jacent si le produit n’a pas été remboursé par anticipation (1)

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

(3) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 0,60 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir du 29/09/2023 jusqu’à la date de remboursement automatique anticipé (1) ou d’échéance (1) selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Remboursement automatique possible dès la fin de la 1ère année

Cas favorable

Performance de l'indice ≥ Niveau initial

Cas défavorable

Performance de l'indice < Niveau initial

Pas de remboursement automatique anticipé. Le produit est prolongé d’un trimestre.

(2) Hors frais, commissions et fiscalité applicable dans le cadre de l’investissement et sauf faillite ou défaut de paiement de l’Émetteur et du Garant Une sortie anticipée se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveau de l‘indice iSTOXX® France ESG 40 Decrement 50 des taux d’intérêt, de la volatilité et des primes de risque de crédit) et pourra donc entraîner un risque sur le capital.

(3) Voir page 2 de la brochure pour les modalités de calcul du Taux de Rendement Annuel Net ainsi que les frais non compris dans le calcul de celui-ci.

Remboursement à échéance

Cas favorable

Performance finale de l’Indice

≥ -30% du niveau initial

Cas médian

-30% du niveau initial

> Performance finale de l’Indice

≥ -50% du niveau initial

Cas défavorable

-50% du niveau initial

> Performance finale de l’Indice

(2) Voir page 2 pour les modalités de calcul du Taux de Rendement Annuel Net ainsi que les frais non compris dans le calcul de celui-ci.

(3) La Valeur Finale de l'indice à l’échéance est exprimée en pourcentage de sa valeur initiale

« EXIGENCE 21 » est un instrument de diversification ne pouvant constituer l’intégralité d’un portefeuille d’investissement. Vous êtes sur le point d’acheter un produit qui n’est pas simple et qui peut être difficile à comprendre. EXIGENCE 21 est un produit pouvant être difficile à comprendre et présentant un risque de perte en Capital(1) partielle ou totale en cours de vie et à l'échéance.

L'indice : iSTOXX® France ESG 40 Decrement 50 EUR Price

Une thématique ESG française

L’univers d’investissement de l’indice est les sociétés françaises de l’indice EURO STOXX Total Market ESG-X (1) non impliquées dans les activités pétrolières et gazières non conventionnelles. Parmi les 120 plus grandes capitalisations boursières, l’indice sélectionne les 60 entreprises les mieux notées en termes de gestion des risques ESG par Sustainalytics. Il retient les 40 plus grandes capitalisations boursières et les pondère selon leur capitalisation boursière.

L’indice iSTOXX® France ESG 40 Decrement 50 est calculé en réinvestissant les dividendes bruts détachés par les actions qui le composent et en retranchant un prélèvement forfaitaire de 50 points d’indice par an. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’indice en sera pénalisée (resp. améliorée) par rapport à un indice dividendes non réinvestis classique.

La valorisation du produit “Exigence 21” est calculée et communiquée quotidiennement, c’est la “valeur liquidative” du produit.

Vous pouvez sortir et vendre Exigence 21 à tout moment et sans pénalité sur la base de la dernière valeur liquidative.

Celle-ci dépend majoritairement de l’évolution de son indice sous-jacent – iSTOXX® France ESG 40 Decrement 50 – et donc indirectement de l’évolution du marché actions français.

La valeur liquidative du produit est communiquée quotidiennement par la banque émettrice du produit. L’assureur, de son côté, assure avec un expert une double vérification de cette valeur.

La valeur liquidative dépend surtout de la volatilité de l’indice sous-jacent. Elle dépend aussi des taux d’intérêt, du taux de dividende des actions composant le sous-jacent, de la durée de vie résiduelle du produit ainsi que de la solvabilité de l’émetteur.

Hypothèse : “Les marchés montent”

Si l’indice est stable ou haussier au cours de la première année, la valorisation du produit se rapprochera de sa valeur de remboursement anticipée qui est égale à 100% du capital investi + le coupon de 10% brut (voir scénario favorable de la brochure). Si l’indice est toujours en hausse au terme de la première année, il sera remboursé à une valeur de 110% soit 100% du capital et le coupon de 10% brut.

Hypothèse : “Les marchés baissent”

Si l’indice subit une baisse au lancement et au cours des premières années, la valorisation instantanée de “Exigence 21” baissera dans des proportions similaires – voire supérieure – à celle de l’indice. Vous constaterez alors une moins-value instantanée sur votre contrat.

Dans ce cas de figure, il ne faut pas paniquer. Nous vous recommandons de conserver le produit en portefeuille et d’attendre que les mécanismes remboursement anticipé ou de protection du capital à maturité se mettent en place.

C’est pour ce type de scénario qu’un produit comme “Exigence 21” a été conçu.

En effet :

- Si l’indice qui a commencé par baisser revient progressivement à son niveau initial, “Exigence 21” sera remboursé par anticipation avec 100% du capital + 10% par année écoulée. La valorisation de votre produit remontera alors plus vite que l’indice.

- Si l’indice ne remonte jamais à son niveau initial, c’est-à-dire qu’il est structurellement en baisse sur 10 ans mais dans une proportion inférieure à 50%, la valorisation de “Exigence 21” s’améliorera malgré tout avec le temps qui passe, puisque le produit intègre protection rendement jusqu’à -30% de baisse et une protection du capital jusqu’à -50% de baisse à terme.

Sachez que vous pouvez sortir et vendre Exigence 21 à tout moment et sans pénalité sur la base de la dernière valeur liquidative. Comme vous l’aurez compris, ce n’est pas forcément une bonne solution. Nous conseillons de conserver le produit jusqu’à son terme, qui est l’échéance de 10 ans ou, plus fréquemment, un remboursement anticipé.

Dans la brochure commerciale disponible sur le site Linxea, vous allez retrouver 3 niveaux de performance différents pour le produit “Exigence 21”. Voici quelques explications pour que vous puissiez investir plus sereinement.

Les 3 niveaux de performance de Exigence 21 présent dans la brochure sont :

1. L’objectif de gain annuel correspond à la valeur du coupon.

Coupons = 10% / an

2 . Le TRA (Taux de Rendement Annualisé) prend en compte l’objectif de gain annuel et la durée d’investissement.

TRA = 10% / an + prise en compte de la durée d’investissement

3. Le TRA NET prend en compte le TRA ainsi que les frais du contrat

TRA NET = TRA – frais du contrat

Le TRA sera toujours plus faible que le niveau de coupon annoncé. Cet écart augmente avec la durée du produit. En effet, un euro gagné « plus tard » vaut « moins cher » qu’un euro de gagné aujourd’hui.

Sur “Exigence 21”, en cas de remboursement à la fin de la première année, le coupon annuel annoncé est de 10%.

Comme ce coupon vous sera payé au bout d’un an, le TRA brut sera de 9,80% (10€ de gain versé dans 1 an est équivalent à 9,80€ versé aujourd’hui).

Si on prend en compte les frais de gestion d’un contrat à 0.60% / an par exemple, le TRA NET s’élèvera à 9,14%. De la même manière, le TRA NET qui est impacté des frais de votre contrat sera toujours plus faible que le TRA.

Le coupon de 10% est bien NET des frais d’entrée du produit .

Pour le dire autrement, il existe des frais d’entrée de 6,80% qui sont inclus dans le coupon de 10%.

Les frais de gestion de votre contrat, qui s’élèvent à 0,60 ou 0,50% viennent s’ajouter et diminuer ce coupon (voir question ci-dessus).

L’indice sous-jacent est le iStoxx France ESG 40 Decrement 50 (ISXFREDP).

L’univers d’investissement de l’indice est les sociétés françaises de l’indice EURO STOXX® Total Market ESG-X non impliquées dans les activités pétrolières et gazières non conventionnelles.

Parmi les 120 plus grandes capitalisations boursières, l’indice sélectionne les 60 entreprises les mieux notées en termes de gestion des risques ESG par Sustainalytics.

Il retient ensuite les 40 plus grandes capitalisations boursières et les pondère selon leur capitalisation boursière.

Comme pour de nombreux indices (CAC40, EURO STOXX 50, S&P 500 …), la performance de l’indice sous-jacent de Exigence 21 est calculée en points.

L’indice iStoxx France ESG 40 Decrement 50 a été lancé sur une base de 1000 points.

La performance de l’indice de Exigence 21 prend en compte 3 choses :

- L’ajout des plus-values ou moins-values des actions qui le composent

- L’ajout des dividendes bruts versés par ces même actions

- Le retrait un prélèvement forfaitaire annuel de 50 pts sur le niveau de l’indice (c’est comme si l’on retirait 5% de dividende forfaitaire sur la base d’un indice valant 1000 point – 50/1000 = 5%)

Cela veut dire que si le niveau de dividende des actions de l’indice est plus faible que les 50 points de base prélevés, cet indice sous-performera le portefeuille d’action hors dividende. On « encaisse » moins de dividendes que l’on en prélève forfaitairement.

Le mécanisme de décrément permet de gommer l’incertitude sur le dividende. Cela permet de proposer des rendements plus attractifs

Exigence 21 est un produit structuré dans lequel les garanties contractuelles de rendement et de protection sont fournies par la banque émettrice du produit. Cette banque, la Société Générale, également désignée sous le terme “L’’émetteur”, joue un rôle essentiel dans la sécurité de votre investissement.

Si, pour une raison quelconque, cette banque émettrice venait à faire faillite, elle ne serait plus en mesure de tenir ses engagements contractuels, ce qui pourrait entraîner la perte totale de votre capital investi.

Dans le cas spécifique d’Exigence 21, la banque émettrice du produit est SG issuer. Cette institution bancaire, la Société Générale, est mondialement reconnue en tant que leader du secteur financier, jouissant d’une solide réputation en matière de notation de crédit. À titre d’exemple, en décembre 2023, elle bénéficie d’une notation de S&P A et Moody’s A1 , ce qui témoigne de sa stabilité financière et de sa solidité sur les marchés internationaux.

Chez Linxea nous ne travaillons qu’avec des acteurs bancaires de premier plan ayant des ratios de solvabilité élevé afin de réduire au maximum ce risque d’émetteur.

En cas de décès du souscripteur d’un contrat d’assurance-vie, l’assureur liquide le contrat et verse généralement le capital ou la rente aux bénéficiaires désignés dans le contrat.

Les bénéficiaires de contrat d’assurance-vie ont aussi la possibilité de demander un règlement en titres. Cette solution peut être préférée si la valorisation du fonds n’est pas «idéale» au moment du décès du souscripteur.

Linxea accompagne ses clients sur les éventuels règlements en titres.

- Dans le cas où « EXIGENCE 18C » n’a pas été remboursé par anticipation et où le niveau de l'Indice a baissé, à la date de constatation finale(1) , de plus de 50 % par rapport à son niveau initial observé à la date de constatation initiale (le 31 juillet 2023).

- En cas de revente du produit à l’initiative de l’investisseur en cours de vie (hors cas de remboursement automatique anticipé). Il est en effet impossible de mesurer a priori le gain ou la perte possible, le prix dépendant alors du cours, le jour de la revente, des paramètres de marché. La perte en capital peut être partielle ou totale.

- Si le cadre d’investissement du produit est un contrat d’assurance-vie ou de capitalisation, le dénouement ou le rachat partiel de celui-ci peut entraîner le désinvestissement des unités de compte adossées aux titres de créance avant leur date d’échéance(1).

(2) Hors frais, commissions et hors fiscalité liés au cadre de l’investissement.

(3) Les Taux de Rendement Annuel Nets présentés sont nets des frais de gestion dans le cas d’un contrat d’assurance-vie ou de capitalisation ou nets de droits de garde dans le cas d’un investissement en compte titres (en prenant comme hypothèse un taux de frais de gestion ou de droits de garde de 1 % annuel). Ils sont calculés hors frais (par exemple frais d’entrée/d’arbitrage, etc.), hors prélèvements sociaux et fiscaux. Ils sont calculés à partir de la date de constatation initiale (le 31/07/2023) jusqu’à la date de remboursement automatique anticipé(1) ou d’échéance(1) selon les scénarios. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Comment souscrire ?

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

avant d’investir ?