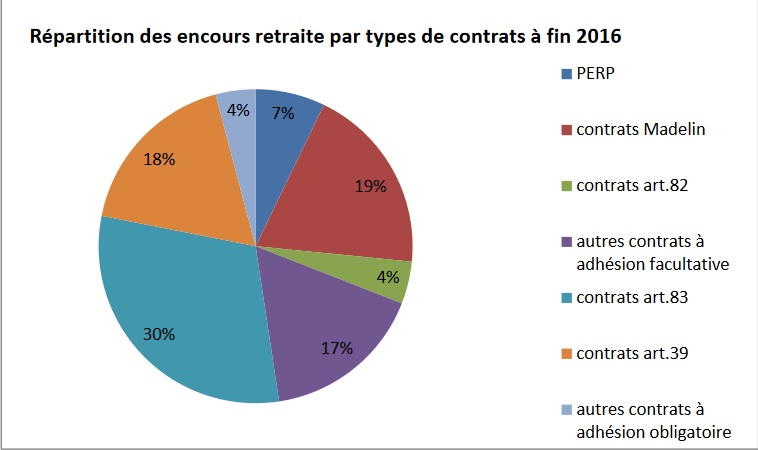

Selon un rapport de l’ACPR – organe qui supervise la banque et l’assurance – 10,6 milliards d’€ seraient bien au chaud chez les assureurs, faute d’avoir été reversés à leurs bénéficiaires, à fin 2016. Ces sommes – issues des contrats d’épargne retraite (Article 83, Perco, PERP et Madelin) – n’ont ainsi pas (encore) été versées à leurs bénéficiaires ayant pourtant atteint l’âge légal de départ à la retraite, soit 62 ans.

👉 Aujourd’hui, tous ces produits ont vocation à être remplacés par le PER, le nouveau plan d’épargne retraite plus souple et transférable, conçu pour éviter justement ce type de situation.

Des difficultés d’identification des assurés

Les contrats dits « en déshérence » correspondent aux contrats dont les capitaux n’ont pas été versés aux bénéficiaires lors du décès de l’assuré ou, en cas de vie de celui-ci, au terme du contrat, et sont donc conservés par les assureurs.

Par essence, précise l’ACPR, les contrats de retraite supplémentaire individuelle (PERP, Madelin), ou collective (Article 83, Perco) sont exposés au phénomène de déshérence « puisqu’ils sont conçus pour être souscrits pour une durée longue, augmentant ainsi le risque de perte de contact avec les assurés concernés ».

Et les causes de perte de contact – du changement d’employeur au déménagement de l’assuré, en passant par la disparition de l’entreprise souscriptrice ou de l’intermédiaire ayant proposé le contrat – sont nombreuses.

Conséquence : « les contrats de retraite supplémentaire à adhésion obligatoire ou facultative non liquidés passé l’âge de 62 ans représentent, sur les 17 organismes interrogés [par l’ACPR], environ 10,6 milliards d’euros. […] Ils atteignent un montant de 5,4 milliards d’euros si on prend comme référence l’âge de 65 ans et s’élèvent encore à 1,8 milliard d’euros pour les assurés âgés de plus de 70 ans. »

L’obligation annuelle d’information des assurés

La loi Sapin II adoptée le 09 décembre 2016 oblige les assureurs à informer chaque année les assurés ayant atteint l’âge de départ à la retraite, de leur possibilité de liquider leur contrat.

Cette information doit être fournie via l’envoi aux assurés d’un courrier spécifique – distinct du relevé de situation annuel – lorsqu’ils atteignent l’âge de 62 ans au plus tard. Mais il reste tout à fait possible – rappelle l’ACPR – d’anticiper cette information, « ou de l’adapter à la situation des assurés ».

Les recommandations de l’ACPR

Afin d’enrayer le phénomène de déshérence des contrats d’épargne retraite, l’ACPR préconise entre autres :

-

- De favoriser la liquidation des contrats de faible montant, en révisant le seuil en dessous duquel le versement de l’épargne peut se faire en capital et non en rente. Aujourd’hui, ce seuil est fixé à 480 € par an, soit 40 €/mois

« Gérer une rente s’avérant plus complexe que de verser un capital », précise l’ACPR.

- De créer un fichier national unique regroupant les informations relatives à l’ensemble des doits à la retraite résultant aussi bien des régimes de base que des régimes facultatifs

Des solutions apportées par la future loi Pacte ?

Entre autres dispositions, la loi Pacte – présentée en conseil des ministres le 18 mai 2018 – prévoit la possibilité de transférer son épargne retraite d’un PERP vers un Madelin, un Article 83 et un PERCO.

Ce qui apportera plus de souplesse aux épargnants, sans pour autant pallier le risque propre aux contrats à adhésion obligatoire souscrits par les entreprises, selon lequel « l’assuré [n’a] pas spécifiquement conscience que le contrat fait naître des droits individuels qui lui sont attachés ».

La possibilité de récupérer les sommes épargnées en capital plutôt qu’en rente une fois l’âge de la retraite atteint – également prévue par la réforme de l’épargne retraite incluse dans la loi Pacte – permettrait quant à elle « d’accroître l’incitation pour les assurés à liquider leur contrat ».