SCPI : l’investissement locatif, sans ses contraintes

Percevez des revenus réguliers grâce aux SCPI.

Accédez aux meilleurs produits du marché.

Offre de SCPI

+70 SCPI sélectionnées parmi 100% des SCPI analysées par notre équipe

Souscription en ligne

+20 SCPI disponibles directement en ligne

Expertise

Un pôle de conseil immobilier à votre service

Sur-mesure

Des manières d’investir adaptées à votre situation : pleine-propriété, démembrement ou crédit

La SCPI comment ça marche ?

2 minutes pour tout comprendre du fonctionnement des SCPI dans cette vidéo.

4 manières pour investir en SCPI

Pleine-propriété

Acheter des parts de SCPI en pleine-propriété vous permet de générer des revenus complémentaires immédiatement.

Nue-propriété

Acheter en nue-propriété (démembrement) temporaire vous fait bénéficier d’une décote sur le prix d’achat des parts de SCPI.

Pendant une durée choisie, vous ne touchez pas de loyer.

A l’échéance, vous percevez les loyers sur un nombre plus important de parts.

Acheter à crédit

Acheter vos parts de SCPI à crédit vous permet d’utiliser votre capacité d’emprunt et de bénéficier d'un effet de levier pour vous constituer un patrimoine immobilier !

Assurance-vie ou PER

Acheter des SCPI en assurance-vie / PER vous permet de profiter d'une fiscalité avantageuse, de tickets d'entrée plus bas ainsi que d'une liquidité de vos parts.

Toutes les SCPI

Les avantages des SCPI

Des rendements attractifs

Le rendement annuel moyen des SCPI a toujours été supérieur à 4,00%/an.

Aucune gestion immobilière

Fini les tracas administratifs de l'immobilier traditionnel ! la société de gestion s’occupe de tout.

Accessible à tous

Pas besoin d'apport. Certaines SCPI sont accessibles à partir de quelques centaines d’euros seulement.

Mutualisation des risques

Les risques locatifs sont répartis entre plusieurs biens et plusieurs locataires

Les risques des SCPI

Risque de perte en capital

Les valeurs des parts de SCPI sont soumises aux variations du marché de l’immobilier

Revenus non garantis

Les loyers distribués peuvent varier à la hausse comme à la baisse

Risque de liquidité

La SCPI est un placement peu liquide. La revente peut être plus ou moins facile en fonction de l’évolution du marché immobilier

nous font confiance

Depuis 23 ans, la communauté d'investisseurs Linxea continue de s'agrandir : merci à vous !

Plateforme de souscription simple d’utilisation. Les conseillers sont joignables rapidement par téléphone ce qui est un vrai support.

Offre large avec de nombreux supports d’actifs.

Thierry

Excellent service client très réactif. C'est rare aujourd'hui et mérite d'être souligné. Interface bien faite pour ouvrir un compte facilement

Clément

Interface claire, propostion de produits intéressants. Il reste plus qu à voir si les performances seront au rendez vous.

Vincent

Très bon conseil , à l'écoute de mon projet.

Interlocuteur réactif, réponse aux questions par mail très détaillées

François

Tout s'est bien passé pour moi, je suis l'heureux détenteur d'un Spirit PER et d'un Avenir 2, maintenant j'espère que mes placements vont fructifier.

Merci au service client pour vos conseils !

Maxime

Comprendre les SCPI

Vous souhaitez diversifier votre patrimoine et investir dans l'immobilier, mais l'achat d'un bien en direct vous freine ? Les SCPI (Sociétés Civiles de Placement Immobilier) pourraient être la solution idéale pour vous.

Une SCPI est un organisme de placement collectif qui investit dans l'immobilier locatif. En d'autres termes, elle collecte des fonds auprès d'épargnants comme vous et les utilise pour acheter des biens immobiliers (bureaux, commerces, entrepôts, résidences hôtelières, etc.) qui seront ensuite mis en location. Les loyers que la SCPI perçoit sont alors redistribués aux investisseurs, généralement trimestriellement.

Investir dans une SCPI, c'est investir dans la "pierre-papier". Vous n'avez pas à vous soucier de la recherche de biens, de la gestion locative ou des travaux d'entretien, tout est pris en charge par la société de gestion de la SCPI.

- Accessibilité : Vous pouvez investir dans une SCPI à partir de quelques centaines d'euros.

- Diversification : Votre patrimoine n'est pas concentré sur un seul bien immobilier.

- Délégation : La gestion locative est entièrement déléguée à des professionnels.

- Rendement : Les SCPI de rendement distribuent des revenus réguliers aux porteurs de parts.

L'investissement en SCPI doit être envisagé sur le long terme. La durée de détention recommandée est de 8 à 10 ans, mais les parts de SCPI sont généralement conservées beaucoup plus longtemps.

Avant de vous lancer, il est important de choisir une SCPI qui correspond à vos besoins. N'hésitez pas à contacter un de nos conseillers pour obtenir des conseils personnalisés.

A noter : Comme tout investissement, les SCPI comportent des risques (vacance locative, baisse du marché immobilier, etc.). Ni le rendement ni le capital de la SCPI ne peuvent faire l'objet d'une garantie, puisqu'ils sont soumis aux aléas du marché de l'immobilier.

Les SCPI constituent un moyen simple et accessible d'investir dans l'immobilier et de profiter de ses nombreux avantages.

Investir en SCPI, c'est avant tout devenir associé d'une société qui possède un patrimoine immobilier locatif. Mais comment ça se passe concrètement ?

Acquisition et gestion du patrimoine : La SCPI, via sa société de gestion, achète des biens immobiliers (bureaux, commerces, hôtels, etc.) et les met en location. La société de gestion s'occupe de toutes les tâches liées à la gestion locative :

- Recherche de locataires

- Signature des baux

- Collecte des loyers

- Paiement des charges

- Entretien des biens

- Travaux éventuels

Détention de parts et droit aux revenus : En tant qu'associé, vous détenez des parts de SCPI proportionnelles à votre investissement. Vous percevez ensuite des revenus locatifs (loyers ou dividendes) au prorata des parts détenues, distribués mensuellement ou trimestriellement.

Pour investir dans une SCPI distribuée par Linxea, n'hésitez pas à contacter l'un de nos conseillers immobiliers. Il saura vous guider dans le choix de la SCPI adaptée à votre profil d’investisseur et à votre budget.

Contrairement à l’immobilier classique, les parts de SCPI sont accessibles à partir de quelques centaines d’euros.

Et il existe plusieurs façons de détenir des parts de SCPI.

Acheter ses parts de SCPI au comptant et en pleine propriété

L’investissement en SCPI au comptant est recommandé aux épargnants :

- qui disposent d’une épargne immédiate

- qui sont faiblement imposés

- qui cherchent à se créer des revenus complémentaires réguliers

- qui souhaitent diversifier leurs placements

Prendre un crédit pour financer ses parts de SCPI

Investir en SCPI à crédit permet de profiter de l’effet de levier. Les intérêts d’emprunt sont déductibles des revenus fonciers, ce qui a pour effet de réduire l’impôt sur le revenu. Cette stratégie est particulièrement avantageuse pour les investisseurs en phase de constitution de patrimoine.

A noter : Il est non seulement possible de financer ses parts de SCPI en contractant un crédit immobilier mais il est aussi possible de financer l’acquisition de parts de SCPI par un crédit à la consommation, dans la limite de 75 000 €. Si l’acquéreur démontre qu’il a intégralement affecté le crédit à l’acquisition de la pleine propriété de ses parts de SCPI, alors les intérêts pourront être déductibles de ses revenus fonciers.

Détenir des parts de SCPI en démembrement

L’investissement en SCPI en démembrement sépare la nue-propriété de l’usufruit. L’usufruitier perçoit les revenus des SCPI pendant le démembrement, tandis que le nu-propriétaire récupère la pleine propriété des parts à l’échéance. Cette option peut être intéressante pour ceux qui recherchent une décote sur le prix de la part et une réduction de la fiscalité.

Investir en SCPI au sein du contrat d'assurance vie / du PER

L’investissement en SCPI via une assurance vie offre une fiscalité avantageuse. Les loyers restent non fiscalisés tant qu'ils demeurent dans l'enveloppe de l'assurance vie. C'est une option intéressante pour ceux qui cherchent à optimiser leur fiscalité et souhaitent investir dans des SCPI tout en bénéficiant des avantages fiscaux de l'assurance vie.

Les parts de SCPI peuvent également être détenus au sein du Plan d'Epargne Retraite (PER).

Tant le PER que les SCPI sont des placements conçus pour le long terme, ce qui fait des SCPI un support particulièrement adapté au PER, offrant la possibilité d'un investissement stable et progressif en vue de la retraite.

En intégrant les SCPI dans votre PER, vous diversifiez votre épargne et bénéficiez d'un potentiel de revenus complémentaires à la retraite, tout en tirant parti des avantages fiscaux du PER.

Les SCPI sont reconnues pour offrir un rendement attractif sur le long terme, avec un taux de rendement moyen de 4,5 % par an au cours des 10 dernières années. Les performances passées ne préjugent pas des performances futures.

Ce rendement (appelé taux de distribution) est calculé en divisant les dividendes annuels par le prix de la part et il constitue un indicateur clé de la rentabilité de ces investissements.

La revalorisation des parts de SCPI est un autre aspect important à considérer dans leur rentabilité globale. Cette revalorisation, qui résulte à la fois de la réglementation de l'Autorité des Marchés Financiers (AMF) et de l'évolution du marché immobilier, témoigne de la gestion efficace des actifs immobiliers par la société de gestion. Elle offre également plusieurs avantages aux investisseurs, notamment en augmentant le potentiel d'investissement et en amortissant les frais d'acquisition pour les nouveaux investisseurs.

En parlant de frais, il est important de prendre en compte ceux associés aux SCPI :

- Les frais de souscription, généralement entre 0 et 12 % du prix de souscription, servent à financer les frais de commercialisation.

- Les frais de gestion, qui représentent environ 9 à 12 % des loyers perçus, rémunèrent la société de gestion.

A noter : Certaines SCPI ne prélèvent aucuns frais d'entrée, mais appliquent des frais de retrait - entre 5 et 10% du prix de vente des parts - lors de la revente des parts, pendant un délai compris entre 3 et 5 ans.

Ça dépend de plusieurs facteurs et notamment votre niveau d’épargne disponible, votre situation personnelle, vos objectifs à long terme et votre aversion au risque.

Mais rassurez-vous, contrairement à l’immobilier classique, la SCPI offre l'avantage d'être accessible avec un montant très faible, parfois dès 200 euros.

On recommande en général de ne pas dépasser la limite de 15% à 20% du patrimoine total investi en SCPI. Mais, il ne s'agit que d'un indicateur général qui doit être nuancé en fonction de chaque situation patrimoniale.

On recommande également de répartir le budget sur plusieurs SCPI pour diversifier les typologies d’actifs, les secteurs d’activité des locataires et la localisation du patrimoine. Cette diversification supplémentaire permet de mieux gérer les risques et d'optimiser les rendements sur le long terme.

Les SCPI sont fiscalement transparentes, ce qui signifie que chaque associé est tenu de déclarer individuellement les dividendes qu'il perçoit en fonction de sa part dans la société.

Ces revenus sont soumis à l'impôt sur le revenu pour les personnes physiques, tandis qu'ils relèvent de l'impôt sur les sociétés pour les personnes morales. Ils sont également répartis différemment selon leur origine : les revenus issus des placements financiers de la SCPI sont imposés dans la catégorie des revenus de capitaux mobiliers, tandis que les revenus fonciers provenant des loyers perçus sont imposés dans la catégorie des revenus fonciers.

En cas de revente des parts, l'associé est imposé au titre des plus-values immobilières. Seuls sont applicables l'exonération au titre de la résidence principale et les abattements pour durée de détention.

Pour ce qui est de l'Impôt sur la Fortune Immobilière (IFI), les parts de SCPI doivent être déclarées pour la fraction représentative de biens ou droits immobiliers détenus par la société au 1er janvier de l'année d'imposition. De la même manière, les contrats d'assurance-vie rachetables et les contrats de capitalisation doivent être déclarés à l'IFI au prorata des encours représentatifs d'actifs immobiliers, y compris les parts de SCPI.

Bien que déjà bien entamée, l'année 2024 s'annonce comme une année charnière pour les SCPI. La hausse fulgurante des taux directeurs des banques centrales a bouleversé le marché immobilier, créant une polarisation entre les SCPI.

Certaines SCPI historiques ont connu des baisses de prix de parts importantes. En cause, leur patrimoine ancien, souvent peu adapté aux nouvelles exigences en termes d'immeubles (efficacité énergétique, normes environnementales, etc.).

D'autres SCPI, plus récentes, tirent leur épingle du jeu. Elles ont su diversifier leurs acquisitions sur le plan sectoriel et géographique. Elles ont également profité de la baisse des prix immobiliers pour acquérir des actifs à des conditions avantageuses.

Face à ce paysage contrasté, comment choisir la SCPI idéale en 2024 ?

Voici quelques points clés à prendre en compte :

- La stratégie d'investissement de la SCPI : Privilégiez les SCPI qui investissent dans des actifs neufs ou rénovés, répondant aux exigences environnementales et aux besoins du marché actuel.

- La diversification sectorielle et géographique : Réduisez votre risque en investissant dans des SCPI qui diversifient leurs acquisitions par type d'actif (bureaux, commerces, etc.) et par zone géographique.

- L'expérience et la performance de la société de gestion : Optez pour une société de gestion ayant une expérience avérée et un bon historique de performance. Dans le doute, contactez et prenez rendez-vous avec nos experts immobiliers.

En 2024, la sélection des SCPI adéquates est plus importante que jamais. Les nouvelles réglementations et l'évolution des attentes des locataires font des immeubles économes en énergie et respectueux de l'environnement des investissements plus attractifs et pérennes.

Privilégiez donc les SCPI qui s'inscrivent dans une démarche de transition écologique en investissant dans des bâtiments neufs répondant aux normes les plus exigeantes ou en rénovant leur patrimoine ancien pour le rendre plus performant.

Malgré un contexte économique mouvementé en 2023, les Sociétés Civiles de Placement Immobilier (SCPI) ont maintenu des rendements stables, affichant un taux de distribution moyen de 4,52%, quasi identique à 2022 (4,53%).

Cependant, une polarisation s'est accentuée entre les jeunes SCPI et les SCPI historiques. Les nouvelles venues ont dynamisé le marché avec des performances remarquables, tandis que certaines SCPI plus anciennes ont vu leur prix de part baisser.

Dans cet environnement porteur, mais exigeant en termes de sélection, nous avons identifié trois SCPI à fort potentiel, partageant une vision commune axée sur l'investissement durable, la diversification stratégique et l'anticipation des tendances du marché. Sans surprise, ces 3 SCPI ont servi les meilleurs taux de distribution du marché en 2023.

La SCPI Transitions Europe

La très jeune SCPI Transitions Europe, créée en novembre 2022, a affiché une performance exceptionnelle en 2023, avec un rendement de 8,16% (le plus élevé du marché). Ses points forts pour 2024 :

- Objectif de rendement minimum de 7% (non garanti).

- Labellisation ISR et engagement dans la transition écologique et sociétale.

- Diversification géographique en Europe, notamment dans le Benelux, l'Allemagne et l'Espagne.

- Investissement dans de nouveaux usages immobiliers tels que bureaux, établissements de santé, centres d'éducation, entrepôts logistiques et hébergements gérés.

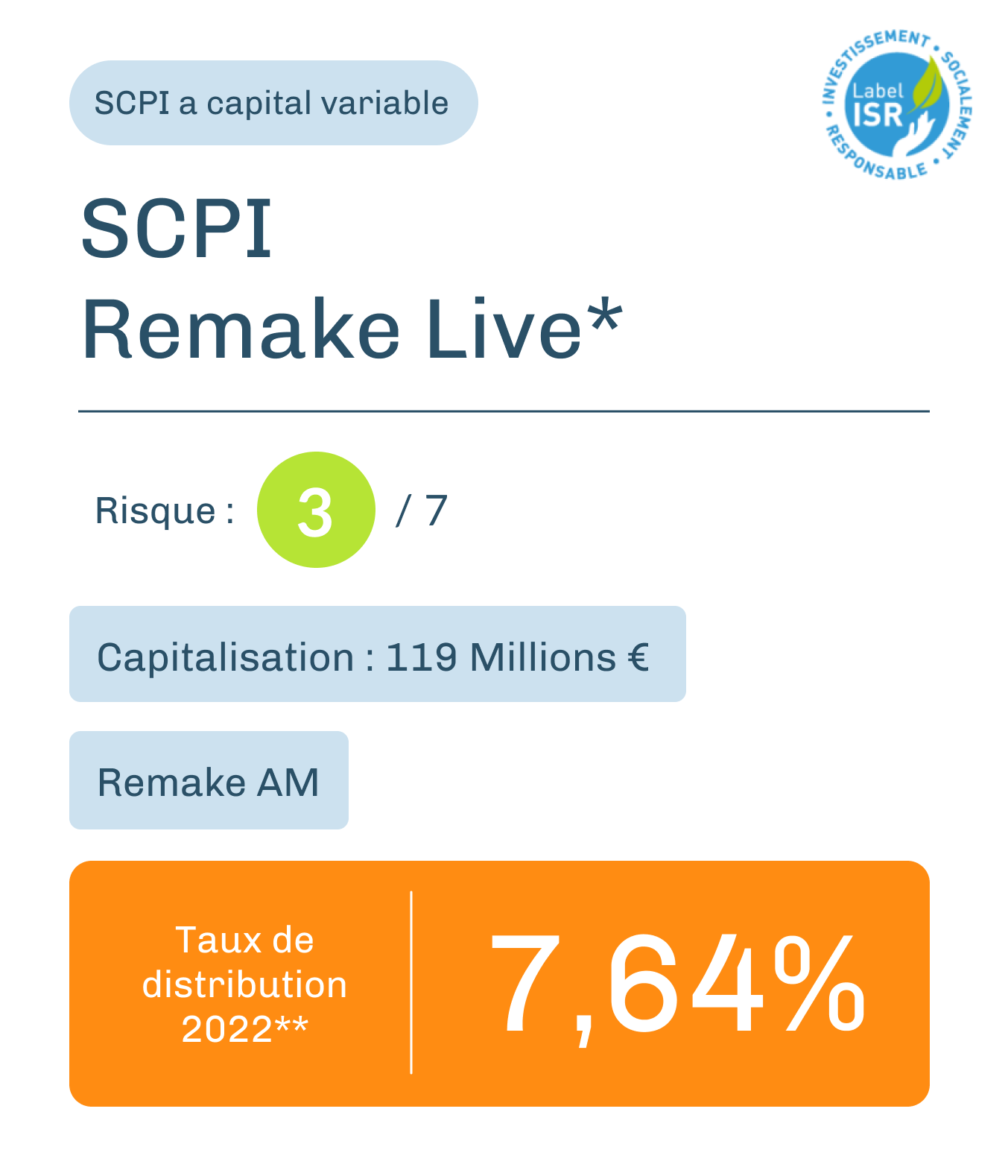

La SCPI Remake Live

Classée comme la 2e SCPI la plus rentable de 2023, Remake Live vise un rendement compris entre 6,50% et 7,50% pour 2024 (non garanti). Ses atouts :

- Diversification sectorielle avec des investissements dans les bureaux, commerces, loisirs, santé, et une part dédiée à l'immobilier résidentiel social.

- Ciblage stratégique des aires urbaines de plus de 250 000 habitants en France et dans l'Union Européenne.

- Conditions avantageuses : absence de frais de souscription et commissions limitées.

La SCPI Iroko Zen

En 3e position des SCPI les plus rentables de l’année, Iroko Zen vise un rendement entre 6,75% et 7,50% pour 2024 (non garanti). Ses points forts comprennent :

- Stratégie diversifiée couvrant des secteurs variés en France et en Europe de l'Ouest.

- Engagement environnemental avec une allocation de 20% des résultats à des actions d'amélioration du parc immobilier.

- Conditions avantageuses : absence de frais de souscription et commissions limitées.

Ces SCPI offrent des opportunités d'investissement prometteuses pour les investisseurs à la recherche de rendements stables et durables dans un contexte dynamique et sélectif.

2 types de SCPI existent :

- Capital fixe : Impossible d'augmenter le capital après sa création. Les échanges de parts se font sur un marché secondaire, où acheteurs et vendeurs se rencontrent.

- Capital variable : La SCPI peut émettre ou racheter des parts à tout moment.

En résumé :

- SCPI à capital fixe : Plus rare, marché secondaire pour les transactions.

- SCPI à capital variable : Plus souple, la SCPI gère les transactions.

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

avant d’investir ?