Les ETF, également appelés trackers – disponibles en tant qu’unités de compte au sein de vos contrats d’assurance vie et vos plans d’épargne retraite (PER) – cherchent à reproduire fidèlement l’évolution d’un indice boursier à la hausse comme à la baisse et sont réputés pour la diversification qu’ils apportent à votre portefeuille et leur moindre volatilité comparée aux actions. Toutefois et vous vous en doutez, choisir entre actions et trackers dépend de nombreux facteurs, dont votre tolérance au risque, votre objectif d’investissement et votre stratégie à long terme.

Investir en bourse : ETF ou action à dividende ?

Lorsque l’on parle d’actions à dividende, on fait référence à des investissements dans des entreprises qui versent régulièrement une partie de leurs bénéfices à leurs actionnaires. Ces versements, appelés dividendes, peuvent constituer une source de revenus régulière en plus de l’appréciation potentielle du cours de l’action.

Cependant, investir dans des actions à dividende demande une certaine connaissance du marché et une capacité à choisir les bonnes entreprises. En outre, le risque est plus élevé qu’avec un ETF, car vous dépendez du succès d’une seule entreprise plutôt que d’un panier d’entreprises.

En revanche, les ETF à dividendes sont des fonds qui répliquent des indices composés d’entreprises versant des dividendes. Ils permettent une diversification instantanée et une gestion passive.

En bref :

- ETF : gestion passive, risque dilué, diversification instantanée, frais de gestion moindres

- Action à dividende : gestion active, risque concentré, potentiel de rendement plus élevé.

ETF capitalisant et ETF distribuant

Pour les ETF, deux politiques de distribution des dividendes existent : les ETF capitalisant et les ETF distribuant.

Les ETF capitalisant, aussi nommés ETF accumulatifs, réinvestissent automatiquement au sein du fonds les dividendes générés par les actifs sous-jacents. Cette caractéristique en fait des outils privilégiés pour une stratégie d’investissement à long terme.

En revanche, les ETF distribuant versent les dividendes aux investisseurs.

A noter : Pour savoir si un ETF est distribuant ou capitalisant, il suffit de regarder son nom et notamment la dernière lettre qui y figure “D” pour distribuant (“Dis” ou encore “Dist”) ou “C” (“Acc” pour “Accumulating”) pour capitalisant.

Investir en ETF / Trackers, définition

Les ETF sont des fonds négociés en bourse qui constituent un moyen simple de diversifier votre portefeuille d’investissements.

Ce sont des fonds d’investissement singuliers qui se distinguent par leur capacité à reproduire l’évolution d’un indice financier spécifique. Cet indice peut être lié à une bourse particulière (Nasdaq, CAC40, etc.), à un secteur d’activité spécifique (technologie, santé, etc.), à une zone géographique, à la valeur d’une matière première (or, argent, pétrole)…

👉 Ils permettent ainsi aux investisseurs de bénéficier de la performance d’un indice ou d’un secteur sans avoir à acheter chaque actif individuellement.

L’intérêt de ces placements réside aussi dans leur transparence : leurs performances sont directement corrélées à l’évolution de l’indice sous-jacent. Ce qui les rend particulièrement attrayants, c’est leur potentiel de rendement élevé, générant des résultats solides sur le long terme.

👉 Cette caractéristique s’ajoute à leur simplicité d’utilisation. Négociés en bourse comme des actions, les ETF peuvent être achetés et vendus en continu (tout au long de la journée) à des prix qui varient en fonction de l’offre et de la demande.

En bref : un ETF est un panier d’actifs (actions, obligations, matières premières, etc.) qui se négocie en bourse comme une action individuelle. Il est conçu pour suivre de près un indice particulier, reproduisant ainsi ses performances. L’objectif de l’ETF est donc d’atteindre une performance conforme à celle de l’indice qu’il suit.

ETF à réplication physique et ETF à réplication synthétique

Les ETF à réplication physique investissent dans les titres qui composent l’indice qu’ils suivent. Ils le font de deux manières :

- S’ils détiennent tous les titres de l’indice, dans les mêmes proportions, on parle de réplication complète.

- S’ils ne détiennent qu’une partie des titres de l’indice, on parle alors d’ETF à réplication physique partielle.

C’est la méthode la plus simple et directe de réplication.

À l’inverse, les ETF à réplication synthétique investissent dans des produits dérivés (swaps) pour reproduire la performance de l’indice sans détenir les actifs sous-jacents.

Les ETF actions (européennes, internationales, japonaises…)

Sont classés dans la catégorie des ETF actions, les ETF qui répliquent des indices actions nationaux ou régionaux, des indices sectoriels (liés à un secteur d’activité spécifique), de style (liés au style de gestion, growth ou value) ou de thème d’investissement (ETF qui investissent dans des secteurs ou des thèmes spécifiques, comme la transition écologique, la santé ou la technologie, on parle d’ETF thématiques).

Exemple : un ETF basé sur l’indice CAC 40 comprendra les actions des 40 entreprises faisant partie de cet indice.

Focus sur l’ETF MSCI World

L’ETF MSCI World est un fonds qui suit l’indice MSCI World, un indice boursier international comprenant plus de 1 500 actions des plus grandes entreprises de 23 pays développés. Il donne aux investisseurs particuliers une exposition large et diversifiée sur le marché mondial des actions.

- Composition : L’indice MSCI World est fortement pondéré en actions américaines (environ 69%), suivies par des actions d’entreprises du Japon, du Royaume-Uni et de la France.

- Avantages : L’investissement dans l’ETF MSCI World permet une diversification géographique instantanée et une exposition à la croissance mondiale. De plus, les investisseurs particuliers bénéficient non seulement des hausses des cours des actions, mais aussi des dividendes.

- Choix d’ETFs : Il existe plusieurs ETFs qui répliquent l’indice MSCI World. Chaque ETF peut différer en termes de frais de gestion, taille du fonds et précision de la réplication.

En somme, l’ETF MSCI World est un outil pratique pour les investisseurs particuliers qui cherchent une exposition large et diversifiée au marché mondial des actions avec un seul ordre d’achat.

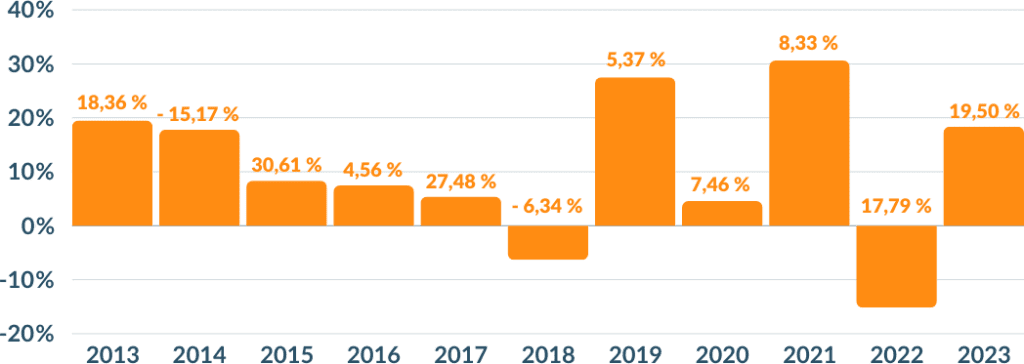

Performance d’un ETF MSCI World sur 10 ans :

Les ETF obligations

Les ETF obligataires sont des fonds qui investissent dans des obligations d’Etats ou d’entreprises. Ils permettent aux investisseurs d’obtenir une exposition à des indices obligataires de manière peu coûteuse.

Ces ETF peuvent être considérés comme moins risqués et plus adaptés pour un investissement à court terme. Ils offrent la possibilité de diversifier un portefeuille, en investissant dans une variété d’obligations à la fois.

Les ETF matières premières

Les ETF matières premières, aussi appelés ETC (Exchange Traded Commodities), offrent la possibilité d’investir dans le cours d’une matière première spécifique, sans détenir l’actif réel. Ces ETF peuvent répliquer la performance de matières premières individuelles ou d’indices de matières premières. Ce qui inclut une large gamme de produits comme le pétrole, le minerai de fer, le blé ou encore l’or.

Investir dans ces ETF permet donc de profiter des mouvements de prix sur le marché des matières premières. Ce qui peut être une stratégie intéressante pour diversifier un portefeuille d’investissement, mais ce type d’ETF est plus volatile et donc plus risqué.

Il existe également des ETF qui offrent une exposition à plusieurs matières premières à la fois. Enfin, certains ETF sont conçus pour inverser la performance des matières premières, offrant ainsi une opportunité de profit en cas de baisse des prix.

Les ETF actifs

Les ETF dits “actifs” associent les avantages des trackers et ceux d’une gestion active.

Ils se différencient des ETF traditionnels par leur stratégie de gestion. Au lieu de simplement suivre un indice, ces ETF bénéficient d’une gestion active par un gestionnaire de fonds. Ce dernier dispose donc d’une plus grande liberté pour sélectionner, ajouter ou éliminer des actifs dans le fonds, dans le but de surperformer le marché.

Les ETF actifs peuvent couvrir différents types d’actifs comme des actions, des obligations ou des matières premières. Tout comme les autres types d’ETF, ils offrent une transparence et une liquidité importantes. Cependant, leur gestion active peut entraîner des frais plus élevés comparés aux ETF passifs.

Et même un ETF Bitcoin…

Les ETF Bitcoin sont des instruments financiers qui permettent d’investir dans la performance du Bitcoin sans avoir à détenir physiquement de la cryptomonnaie. Ces ETF reproduisent l’évolution du prix du Bitcoin.

- On peut distinguer deux types principaux d’ETF Bitcoin : les ETF actifs et les ETF passifs.

- Les ETF actifs, à l’instar du XBTF lancé en novembre 2021, investissent dans des contrats à terme sur le Bitcoin. Ils visent une appréciation du capital sans investir directement dans le Bitcoin.

- Les ETF passifs, quant à eux, suivent le cours du Bitcoin et permettent d’investir dans le Bitcoin sans en posséder directement.

A noter : en France, il n’est actuellement pas possible d’investir dans les ETF Bitcoin récemment approuvés par la SEC américaine, car ils n’ont pas été autorisés par les régulateurs européens.

Les ETF à effet de levier

Les ETF à effet de levier représentent une autre catégorie d’ETF qui utilisent des produits dérivés pour amplifier les mouvements du marché. Leur but ? Multiplier les gains potentiels.

Toutefois, ce potentiel de gains amplifiés s’accompagne d’un risque accru : ce type d’ETF utilise un mécanisme d’emprunt pour augmenter l’investissement dans les produits sous-jacents au-delà du montant initialement investi.

Exemple : un ETF à effet de levier 2x suivant le S&P 500 chercherait à générer deux fois le rendement quotidien de l’indice.

Généralement conseillés aux investisseurs expérimentés ou à ceux qui ont une tolérance au risque élevée, les ETF à effet de levier peuvent certes potentiellement démultiplier les gains mais ils augmentent simultanément le risque par rapport à un ETF classique. Prudence donc.

Quel intérêt d’investir dans les ETF ? Les avantages de ces instruments financiers

Les ETF offrent de nombreux avantages, notamment :

- La diversification : en achetant un seul ETF, vous pouvez investir dans une large gamme d’actifs.

- La flexibilité : les ETF se négocient en bourse comme des actions, permettant ainsi aux investisseurs d’acheter et de vendre des parts tout au long de la journée.

- La transparence : les ETF publient régulièrement la liste exacte des actifs qu’ils détiennent, ce qui permet aux investisseurs de savoir exactement dans quoi ils investissent.

- Un coût réduit : les ETF étant gérés de manière passive, ont généralement des frais de gestion inférieurs à ceux des fonds actions traditionnels, gérés activement.

Comment acheter des ETF ?

Les ETF sont en général éligibles au compte-titres, au PEA, à l’assurance vie et au Plan d’épargne retraite (PER). Chez votre courtier en ligne Linxea, vous pouvez en loger au sein de vos contrats d’assurance vie et de vos Plans d’Epargne Retraite (PER).

Les risques des ETF

Investir dans des ETF comporte des risques potentiels qu’il faut prendre en compte :

- Risque de marché : intrinsèque à tout investissement boursier, la valeur de l’ETF peut fluctuer en fonction des mouvements du marché.

- Risque de liquidité : certains ETF peuvent être moins liquides que d’autres, ce qui peut rendre difficile l’achat ou la vente de positions.

- Risque de contrepartie : dans le cas des ETF à réplication synthétique, il y a un risque associé à la contrepartie qui s’engage à fournir la performance de l’indice sous-jacent.

- Risque de change : pour les ETF internationaux, les variations des taux de change peuvent affecter la valeur de votre investissement.

- Risque de suivi : il se réfère à la différence entre la performance de l’ETF et celle de l’indice sous-jacent (c’est ce qu’on appelle la « tracking difference »). Plus cette différence est grande, plus le risque est élevé.

Les ETFs Hedgés

Les ETF Hedgés sont des types spécifiques d’ETF conçus pour protéger les investisseurs contre les fluctuations des taux de change. Lorsque vous investissez dans un ETF international, votre rendement peut être affecté par les variations de la valeur de la monnaie dans laquelle les actifs du fonds sont libellés.

Ces ETF utilisent des stratégies de couverture pour neutraliser l’effet des mouvements de devise étrangère sur le rendement de l’investissement. Par exemple, un ETF Hedgé sur des actions américaines pour un investisseur européen cherchera à éliminer l’impact des variations de l’euro par rapport au dollar.

Cela peut être particulièrement utile pour les investisseurs qui veulent se concentrer sur la performance des actifs sous-jacents sans se soucier des effets de change. Cependant, cette couverture a un coût et peut réduire le rendement total de l’ETF.

Focus sur les risques de spread, de tracking difference et de tracking error des ETF

Dans votre approche des ETF, vous devez tenir compte de certains risques spécifiques : le spread, la tracking difference et la tracking error.

- Le spread est la différence entre le prix d’achat et de vente d’un ETF. Un spread élevé peut signifier des coûts plus importants lors de l’achat ou de la vente.

- La tracking difference (TD) est l’écart entre la performance de l’ETF et celle de son indice de référence sur une période donnée. Parfois, cet écart peut être dû aux frais de gestion ou aux différences de taxations étrangères.

- La tracking error représente la variabilité de cet écart de performance, c’est une mesure de la qualité de la réplication. Une tracking error élevée peut indiquer une volatilité plus importante des rendements de l’ETF par rapport à son indice de référence.

Qu’est-ce qu’un ETF Ucits ?

Un ETF Ucits est un fonds négocié en bourse qui est conforme à la directive européenne Ucits (Undertakings for Collective Investments in Transferable Securities). Cette directive vise à offrir aux investisseurs une protection élevée par l’application de normes rigoureuses en matière de diversification et de liquidité.

Les ETF Ucits offrent l’avantage d’une réglementation stricte et d’une protection accrue pour les investisseurs. De plus, ces ETF doivent respecter des limites d’exposition à certains risques, comme le risque de contrepartie, qui est limité à 10% de la valeur liquidative du fonds par contrepartie.

Cela fait des ETF Ucits un choix populaire pour de nombreux investisseurs, notamment en Europe.

Investir en action individuelle, définition

Investir en action individuelle signifie acquérir des parts du capital d’une entreprise spécifique. En tant qu’actionnaire, vous détenez une fraction de l’entreprise et vous pouvez bénéficier des bénéfices sous forme de dividendes ou de gains en capital si le prix de l’action augmente.

Le stock-picking

Le stock-picking est une pratique qui consiste à sélectionner individuellement des actions à acheter sur la base de critères spécifiques. Cette approche est fondamentalement différente de l’investissement en ETF, qui repose sur l’achat d’un ensemble diversifié d’actions. Les adeptes du stock-picking effectuent une analyse approfondie des entreprises pour dénicher les “pépites” susceptibles de surperformer le marché.

Le stock-picking nécessite donc une connaissance approfondie du marché et une analyse détaillée des fondamentaux de l’entreprise. Il s’agit d’une approche proactive de l’investissement qui requiert du temps et de l’expertise.

Conseil : Lorsque vous optez pour l’investissement en actions individuelles, vous devez prendre en compte un risque spécifique lié à la santé financière et opérationnelle de chaque entreprise. Contrairement aux ETF, les actions individuelles sont susceptibles de subir des revers en raison d’événements internes à l’entreprise, tels que des problèmes de gestion, des difficultés financières ou des changements dans le secteur d’activité.

Ce risque spécifique est diversifiable par l’investissement dans plusieurs actions différentes. En investissant dans un portefeuille bien équilibré comprenant plusieurs actions provenant de secteurs différents, vous réduisez considérablement l’impact potentiel de la défaillance d’une seule entreprise sur l’ensemble de votre investissement.

La diversification n’implique pas simplement d’investir dans différentes entreprises, mais aussi dans des secteurs variés, des tailles d’entreprises différentes, dans des régions géographiques différentes…

Les risques des actions individuelles

L’investissement en actions individuelles comporte ses propres risques, qui diffèrent de ceux des ETF. Un des principaux risques est le risque de concentration. En investissant dans une seule entreprise, vous êtes plus exposé aux mouvements de son cours de bourse. Un mauvais résultat financier ou une mauvaise nouvelle peuvent faire chuter son cours de manière significative.

Il y a aussi le risque de liquidité. Certaines actions peuvent être difficilement négociables, surtout si l’entreprise est de petite taille ou peu connue.

Un risque de volatilité également : les cours d’une action spécifique peuvent fluctuer de manière importante, en fonction de l’évolution du marché et de l’activité de l’entreprise.

Ainsi qu’un risque de change : la performance de votre investissement peut être affectée par l’évolution du taux de change entre l’euro et la devise de l’entreprise.

Gestion passive ou gestion active ? ETF vs Actions

En matière d’investissement, la gestion passive et la gestion active représentent deux “écoles” distinctes. La gestion passive, souvent associée aux ETF, cherche on l’a vu à répliquer la performance d’un indice de marché. Ce type de gestion est apprécié pour sa simplicité et ses frais généralement plus bas.

De l’autre côté, la gestion active, typique de l’investissement en actions, vise à surperformer le marché grâce à des choix d’investissement stratégiques. Cette approche nécessite une analyse approfondie et est souvent associée à des frais plus élevés.

Mais attention, ces deux types de gestion ne sont pas nécessairement en opposition. Ils peuvent être utilisés de manière complémentaire dans une stratégie d’investissement équilibrée. Une allocation adéquate entre ETF et actions dépendra de votre profil de risque, vos objectifs financiers et votre horizon de placement.

Quel ETF pour un PEA ?

Pour être éligible au Plan d’Epargne en Actions (PEA), un ETF doit être composé d’au moins 75% d’actions européennes.

A noter : Un ETF synthétique peut être éligible au PEA grâce à un mécanisme de « swap de performance », mécanisme qui permet à l’ETF d’investir dans des actions européennes, tout en répliquant la performance d’un indice non européen.

ETF ou actions en direct : la fiscalité

Au sein d’un compte-titres, qu’il s’agisse d’ETF ou d’actions individuelles, c’est la fiscalité des valeurs mobilières qui s’applique. Ainsi, les plus-values et revenus générés sont soumis au Prélèvement Forfaitaire Unique (PFU) de 30%, incluant 12,8% au titre de l’impôt sur le revenu et 17,2% pour les prélèvements sociaux, ou au barème progressif de l’impôt sur le revenu sur option.

Mais, la fiscalité varie en fonction de l’enveloppe fiscale où sont logés vos actions ou ETFs :

- En assurance vie, vous bénéficiez des avantages fiscaux de l’enveloppe, notamment après 8 ans de détention du contrat

- Sur un PEA, vous bénéficiez du cadre fiscal particulièrement avantageux au bout de 5 ans de détention

ETF ou actions : une solution d’investissement à long terme

Dans une logique d’investissement à long terme, le choix entre ETF et actions n’est pas tranché de manière absolue, les deux options d’investissement étant adaptées.

Les ETF ont l’avantage de proposer une grande diversification, permettant de réduire le risque lié à l’évolution d’un titre en particulier. Ils offrent une exposition à un panier de titres (actions, obligations, matières premières…) ou à un indice spécifique. Leur gestion passive et les faibles frais associés en font une option intéressante pour les investisseurs privilégiant une stratégie d’investissement à long terme peu interventionniste.

D’autre part, investir en actions individuelles offre un potentiel de rendement plus élevé, au prix d’un risque plus important. Cette option nécessite une connaissance approfondie des marchés financiers et une veille régulière. Elle est particulièrement adaptée aux investisseurs actifs, disposés à consacrer du temps à l’analyse et à la gestion de leur portefeuille.

En somme, la décision entre ETF et actions dépendra de votre stratégie d’investissement, de votre tolérance au risque et de votre capacité à gérer activement votre portefeuille.

A retenir

Les ETF sont une bonne option pour les investisseurs qui :

- souhaitent diversifier leur portefeuille à moindre coût

- n’ont pas le temps ou l’expertise pour gérer activement leurs investissements

- ont un horizon d’investissement à long terme

Les actions peuvent être une bonne option pour les investisseurs qui :

- sont prêts à prendre plus de risques

- ont un horizon d’investissement à long terme

- souhaitent avoir un impact sur l’économie réelle

Bonsoir ,il est important de découvrir de nouvelles opportunités