Vous avez le choix entre le prélèvement ou l’impôt sur le revenu : attention à ne pas vous tromper !

Pour les gains et les intérêts de son contrat d’assurance-vie, l’assuré dispose d’un avantage fondamental : Il peut choisir entre le prélèvement libératoire ou la déclaration à l’impôt sur le revenu. Mais ce choix est irrévocable et il ne faut pas se tromper.

Un assuré avait mentionné sur sa déclaration de revenus de l’année 2006, les gains de ses contrats d’assurance-vie de plus de 8 ans. Puis, regrettant son choix, cet assuré souhaitait opter ensuite pour le prélèvement forfaitaire de 7,5 %. Impossible lui ont répondu les magistrats du Conseil d’État (décision du 24 octobre 2014, 8ème et 3ème sous-sections réunies, arrêt n° 366962). Et c’est toujours cette jurisprudence qu’invoquent l’administration fiscale et les tribunaux administratifs en cas de contestation par les assurés.

L’article 41 duodecies E de l’annexe III au Code général des Impôts précise que l’option entre le prélèvement ou l’impôt progressif sur le revenu doit être exercée au plus tard lors de l’encaissement des revenus.

Un agent général d’assurance indélicat

Eric A a été condamné le 15 septembre 2015 par la cour d’appel d’Angers à trois ans d’emprisonnement, cinq ans d’interdiction d’exercer la profession d’agent général ou de courtier d’assurance, ainsi qu’à cinq ans d’interdiction de gérer une entreprise commerciale. Les magistrats lui ont reproché de multiples abus de confiance. Eric A. a ensuite demandé la révision de sa condamnation, mais celle-ci lui a été refusée par les magistrats suprêmes (Cour de cassation, chambre criminelle, 8 août 2018, pourvoi n° 18-83560).

C’est le questionnaire de « connaissance client » qui prévaut en cas de doute

X a ouvert un compte-titres via un site Internet le 9 décembre 2008, pour procéder à des achats de valeurs, notamment via le SDR (service de règlement différé).

Un différend s’est élevé rapidement entre le client et le site Internet. Le client reprochait au site de ne pas avoir correctement rempli son obligation d’information sur les risques que comportait le SDR et principalement sur le niveau de l’effet de levier.

La cour d’appel de Paris a décidé que X était un client averti au seul vu du questionnaire qu’il avait renseigné. En effet, la loi fait obligation au prestataire de service d’investissement « de procéder à l’évaluation de la compétence de son client sur la maîtrise des opérations spéculatives envisagées et des risques des opérations en fonction de cette évaluation et de fournir une information de qualité adaptée en fonction de cette évaluation ».

Lors de l’ouverture de compte, X avait rempli un questionnaire dans lequel il avait indiqué qu’il avait déjà utilisé les effets de levier du SRD, qu’il avait un niveau de connaissance confirmé du SRD et qu’il acceptait de prendre des risques modérés. Plus précisément, le client avait précisé dans son questionnaire « notamment que ses revenus provenaient principalement de salaires et de revenus fonciers, que leur montant moyen annuel était entre 25 000 et 75 000 €, que son patrimoine était estimé à 400 000 €, dont 10 % de liquidités, 10 % d’actions et 80 % de biens immobiliers, qu’il avait d’autres comptes-titres, qu’il souhaitait avoir accès au SRD, qu’il avait déjà utilisé les effets de levier du « SRD 2 » depuis plus de trois ans, que son niveau de connaissance du SRD était confirmé, qu’il gérait lui-même son compte-titres depuis plus de trois ans, qu’il attendait une performance de 6 à 12 %, acceptant de prendre des risques modérés sur tout ou partie de son capital investi. ».

Les magistrats de la cour suprême ont confirmé la décision de la cour d’appel de Paris reconnaissant que X était bien un investisseur averti et que le site Internet n’avait pas l’obligation de lui rappeler les risques que comporte le SDR (Cour de cassation, chambre commerciale, 27 juin 2018, pourvoi: n°16-17891)

A ce propos, en octobre dernier, l’AMF a publié un document de 20 pages intitulé « Synthèse des contrôles spot sur les connaissances et l’expérience des clients Mif 1 / Mif 2 ».

Il est consultable et téléchargeable sur le site de l’AMF

L’assureur doit respecter le contrat d’assurance

Un contrat d’assurance-vie souscrit en février 1995 prévoyait que l’assuré pouvait demander à tout moment une avance à la compagnie d’assurance pouvant atteindre 90 % de la valeur de l’épargne acquise du contrat »

En janvier 2014, soit près de 20 ans après avoir souscrit son contrat, cet assuré a demandé une avance égale à 90 % de la valeur de l’épargne acquise, soit la somme de 212 531 €.

L’assureur lui a alors indiqué que le cumul des avances ne pouvait dépasser 60 % de la valeur atteinte par le contrat au jour de la demande et il a ainsi limité le montant de l’avance à la somme de 142 993 €. L’assuré l’a alors assigné afin d’obtenir le versement du solde de 30 %.

La Cour de cassation (2ème chambre civile, 4 octobre 2018, pourvoi n° 17-25624) a confirmé que l’assureur doit respecter le contrat qu’il a lui-même proposé, même si ce contrat remonte à de nombreuses années.

Bon à savoir : Ce n’est que quelques mois après que ce contrat ait été signé qu’un engagement professionnel de la FFSA (fédération des assureurs) et du GEMA (assureurs mutualistes) a recommandé un pourcentage maximal susceptible d’être versé en avance.

En juin 2011, ces recommandations ont été rappelées aux assureurs et aux assurés. Aujourd’hui, le montant de l’avance ne doit pas dépasser 80 % du montant de la provision mathématique pour les contrats en euros et 60 % pour les unités de compte.

Mais à l’époque de la signature du contrat en cause les contrats d’assurance-vie étaient totalement libres de prévoir les conditions de l’avance.

Quand la clause bénéficiaire et le testament s’opposent, les juges doivent rechercher la volonté de l’assuré défunt

Même si la clause bénéficiaire du contrat d’assurance-vie est indépendante du droit successoral, il ne faut pas dire tout et son contraire. Une certaine logique est nécessaire pour éviter les confusions, c’est en fait ce que vient de rappeler la Cour de cassation dans une décision récente.

Les faits sont les suivants :

Le 6 février 2007, Élise B a souscrit un contrat d’assurance-vie en désignant comme bénéficiaire du capital son fils Christian, puis le 13 mars suivant, elle a signé une seconde demande d’adhésion au même contrat désignant comme bénéficiaires tous ses héritiers.

Plusieurs années après, elle est décédée laissant pour lui succéder ses trois enfants, Christian, André et Danielle avec un testament léguant à Christian la quotité disponible de tous les biens composant sa succession. Par la suite son fils André est décédé laissant pour lui succéder son épouse, Mme Y et leurs deux filles, Karine et Pascale.

Un litige est survenu quant à la répartition du capital de l’assurance entre les héritiers.

La Cour d’appel de Chambéry a condamné l’assureur à payer un tiers du capital de l’assurance-vie à la fille Danielle et un tiers aux héritiers du fils André. L’arrêt de Chambéry retient que les dispositions du testament d’Élise B léguant à son fils Christian la quotité disponible de ses biens ne font pas perdre à sa sœur et aux ayants droit de son frère, désignés par la loi, leur qualité d’héritiers. Il précise que l’assureur a l’obligation de partager ce capital par parts égales entre les enfants de la défunte.

Les magistrats de la Cour de cassation ne sont pas d’accord avec cette interprétation et ils décident qu’ « en se déterminant ainsi, sans rechercher, comme il le lui incombait, la volonté du souscripteur quant à la répartition du capital garanti, la cour d’appel a privé sa décision de base légale »

La Cour de cassation renvoie les parties devant la cour d’appel de Chambéry, autrement composée. (Cour de cassation, 1ère chambre civile, 19 septembre 2018, pourvoi n° 17-23568)

L’assuré a-t-il signé le contrat d’assurance-vie ou est-ce un faux en écriture ?

Suite au décès d’un père de famille, qui avait deux enfants d’un premier lit et une fille d’un second mariage, s’est posée la question de la vérification de l’authenticité de la souscription d’un contrat d’assurance-vie auprès d’une banque haut de gamme. Les mêmes doutes se sont posés pour les diverses primes versées sur ce contrat. En l’espèce le montant total contesté s’élevait à plus de 1,3 million d’euros. Les opérations de vérifications d’écritures et de signatures ayant été rejetées par les magistrats de la Cour d’appel de Rennes, les juges de la Cour de cassation ont cassé partiellement la décision rennaise et ils ont renvoyé devant la Cour d’appel de Paris. (Cour de cassation, 1ère chambre civile, 5 septembre 2018, pourvoi n° 17-22085).

Les assureurs publient un guide des bonnes pratiques pour investir « Responsable »

La Fédération Française des Assureurs (FFA) travaille sur l’intégration de critères ESG (environnementaux, sociaux et de gouvernance) dans les stratégies d’investissement.

Dans le cadre de cette démarche, les assureurs ont publié un guide de bonnes pratiques concernant les politiques d’engagement et d’exclusion ESG.

Les pratiques d’engagement désignent la démarche de dialogue mise en place par un investisseur avec les entreprises qu’il finance afin d’influencer dans la durée leurs pratiques environnementales, sociales et de gouvernance (ESG) et/ou d’améliorer leurs pratiques de reporting en la matière.

L’exclusion consiste quant à elle à exclure du portefeuille certains types d’investissements.

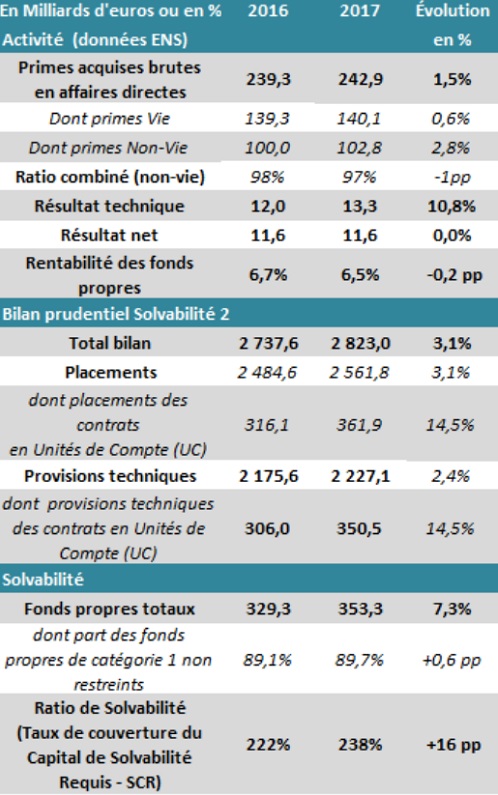

Les assureurs français présentent une bonne solvabilité

Dans son dernier rapport statistique annuel « Les chiffres du marché français de la banque et de l’assurance 2017 » l’ACPR constate la bonne santé des assureurs français et des assureurs européens. Ce rapport global de 165 pages passe en revue les différentes données clefs. Dès la page 18 de ce rapport il est fait état d’une « solvabilité solide et renforcée en 2017 » pour les assureurs français.

Le tableau repris ci-dessous illustre cette bonne santé.

Rappelons que le capital de solvabilité requis (SCR, Solvency Capital Requirement, en anglais) correspond au montant de fonds propres nécessaire pour absorber une perte provoquée par un choc exceptionnel. Il se fonde sur l’analyse des risques auxquels l’assureur est exposé. Le taux de couverture du SCR doit être supérieur à 100 %. Il est calculé en prenant notamment en compte, le cas échéant, les mesures transitoires et la correction pour volatilité.

Le taux de couverture moyen du SCR des organismes d’assurance français s’inscrit en hausse, passant de 222 % en 2016 à 238 % en 2017. Cette progression s’explique principalement par l’amélioration de la couverture du SCR pour les organismes vie et mixtes (+19 points par rapport à 2016), celle des organismes non vie étant également en hausse (+5 points par rapport à 2016). Les normes Solvabilité 2 imposent également un calcul du SCR au niveau des groupes. Le taux de couverture, 210 % à fin 2017, s’inscrit lui aussi en hausse par rapport à 2016 (196 %).