Une bonne solution, à mi-chemin entre le fonds en euros et les actions.

Définition des fonds structurés

Appelé ‘produit structuré’, ‘fonds à formule’ ou encore ‘fonds à promesse’, le produit structuré est un produit financier conçu par une banque (= l’émetteur du produit), qui combine lui-même plusieurs produits financiers.

On retrouve généralement dans la construction des produits structurés :

- une composante obligataire pour garantir (totalement ou partiellement) le capital investi à l’échéance

- un actif sous-jacent qui sert d’indice de référence et qui peut prendre la forme d’un indice boursier tel que le CAC 40, l’Eurostoxx 50, etc., d’un panier d’actions (cas des produits structurés actions), du cours d’une devise par rapport à une autre (cas des produits structurés de change), ou encore d’une référence de taux d’intérêt, voire de la différence entre deux taux d’intérêt (cas des produits structurés de taux)

- un produit dérivé (des options par exemple) : des produits “risqués” pour aller chercher du rendement

C’est l’évolution du cours de l’indice sous-jacent qui va servir de moteur de performance du produit.

EMTN structuré et fonds commun de placement

Les produits structurés peuvent prendre deux formes juridiques principales :

- Un OPCVM, ou Organisme de Placement Collectif en Valeurs Mobilières. Il s’agit d’un fonds d’investissement qui regroupe l’épargne de plusieurs investisseurs. Les fonds structurés sous forme d’OPCVM sont le plus souvent des fonds communs de placement (FCP).

- Un titre de créance, ou EMTN pour Euro Medium Term Notes. Il s’agit d’une obligation émise par une entreprise ou une institution financière. Les EMTN sont des titres de créance à moyen terme, dont la durée est généralement comprise entre 1 et 10 ans.

Comment fonctionnent les produits structurés ?

Le produit structuré repose sur les conditions d’évolution de l’indice sous-jacent. Si ces conditions sont déclenchées, elles vous permettent de viser un rendement potentiellement attractif tout en maîtrisant les risques de perte en capital.

Pour l’investisseur, le principe du fonds structuré est clair. A l’issue d’une période d’immobilisation de son épargne (courant en moyenne de 1 à 10 ans), il peut récupérer son capital majoré d’une performance boursière calculée selon une formule mathématique complexe. À noter que le capital n’est pas forcément garanti, ni intégralement ni partiellement. Sous conditions, l’investisseur peut également percevoir des coupons annuels.

Des modalités connues à l’avance

Le principal avantage des fonds structurés c’est qu’en tant qu’investisseur, vous connaissez toutes les caractéristiques et modalités du produit avant même d’investir, car elles sont contractuelles.

- Le rendement cible (appelé coupon) : c’est-à-dire les gains versés périodiquement ou à l’échéance du produit. 👉 Le rendement est exprimé en pourcentage du montant investi

- Le sous-jacent, appelé indice. Il s’agit d’un indice de référence composé d’un portefeuille d’actions diversifié

- La fréquence des dates de constatation : quotidienne, trimestrielle, semestrielle ou annuelle. Le niveau de l’indice sous-jacent peut être observé chaque jour, chaque mois… afin de déterminer si les conditions de déclenchement des coupons et/ou du remboursement du capital investi (= sortie anticipée du produit structuré) sont remplies

- La barrière de protection : seuil de protection du capital investi et/ou de garantie de versement des coupons. 👉 Plus cette barrière est élevée, plus vous avez de chances de récupérer l’intégralité du capital et de récupérer les coupons

- La durée de vie maximale du produit (sa maturité)

Le rendement est conditionné à l’évolution d’un sous-jacent constatée à des dates d’observation périodiques (les dates de constatation).

Autant d’éléments connus dès le départ qui figurent dans la brochure détaillée et dans le Document d’Information Clé (DIC) que vous aurez à consulter lors d’un éventuel achat.

Exemple : un produit structuré peut viser un rendement de 8% par an, tant que l’indice Eurostoxx 50 ne baisse pas de plus que 50% par rapport à son niveau initial constaté à la date de commercialisation du produit. Dans le cas où l’indice baisserait plus fortement, les gains ne sont pas versés à l’investisseur et celui-ci peut même être exposé à une perte en capitale – égale à la baisse du marché.

Focus sur la barrière de protection

La barrière de protection peut être activée de trois manières principales :

- À maturité du produit : À l’échéance, le niveau du sous-jacent par rapport à son niveau initial est évalué. Cette méthode de déclenchement est couramment utilisée.

- En continu : Le niveau du sous-jacent par rapport à son niveau initial est surveillé en permanence, tout au long de la vie du produit. Cette approche est la plus défensive, car le produit est rappelé dès qu’il franchit à la baisse la barrière de protection.

- À la clôture : Une fois par jour, le niveau du sous-jacent est évalué par rapport à son niveau initial.

A noter : dans la plupart des cas, le niveau du sous-jacent à la date de lancement du produit n’est pas connu au moment de la souscription par le client. Un souscripteur peut s’engager sur un produit structuré jusqu’à 6 mois avant sa première constatation. Cette donnée de référence, appelée “strike”, conditionne la performance future, en particulier la protection du capital.

Produit structuré à capital garanti et produit structuré à capital protégé

On parle de produit structuré à « capital garanti » lorsque la totalité du capital investi est remboursée au souscripteur à l’échéance, indépendamment de l’évolution du sous-jacent. En revanche, lorsqu’il n’y a qu’une garantie partielle de recouvrement du capital, le produit structuré est désigné comme étant à « capital protégé ».

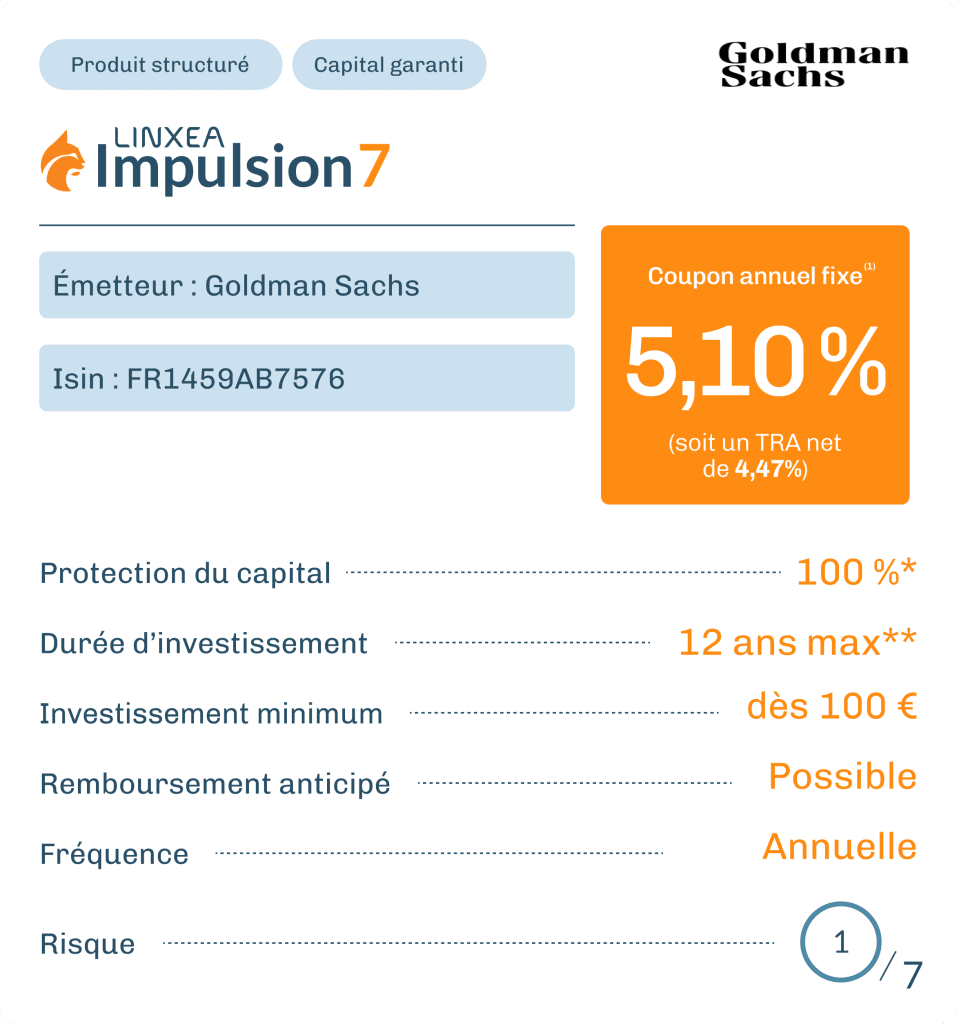

Produit structuré capital garanti – pour plus de sécurité

La banque émettrice vous garantit de récupérer l’intégralité de votre investissement à l’échéance, quelle que soit l’évolution de l’indice sous-jacent – généralement un indice boursier large – et même si les conditions donnant lieu à la rémunération ne sont jamais remplies pendant la durée de vie du produit. Hors défaut de la banque évidemment.

En contrepartie de cette protection à 100% du capital, les coupons annuels qui vous sont versés (garantis aussi) sont moins élevés.

Produit structuré capital protégé – pour plus de rendement

Des fenêtres de remboursement anticipé sont prévues (“Autocall”)

La majorité des produits structurés commercialisés aujourd’hui sont des autocall, c’est-à-dire qu’ils offrent la possibilité de rembourser le capital initial et les intérêts avant l’échéance, à des dates prédéterminées.

Ces dates prédéterminées sont appelées “fenêtres de remboursement anticipé” et peuvent être annuelles, semestrielles ou trimestrielles.

A chaque date de constatation, vous avez la possibilité de récupérer le capital investi au départ si le niveau de l’indice de référence est stable ou en hausse par rapport à son niveau initial (le “strike” constaté à la date de lancement du produit).

Scénarios à maturité

À l’échéance, le produit offre trois scénarios possibles en fonction de l’évolution de l’indice sous-jacent.

Si le mécanisme de remboursement anticipé n’a pas été activé en cours de vie, le niveau du sous-jacent est constaté une dernière fois à la date d’échéance du produit.

L’investisseur se verra alors recevoir un capital dont le montant dépendra de deux éléments : l’évolution de l’indice et le niveau de la barrière de protection. En général, trois scénarios sont possibles :

- Si l’indice est stable ou en hausse (scénario favorable) : vous récupérez votre versement initial majoré des gains communiqués à la souscription

- Si l’indice n’enregistre pas une baisse supérieure à la barrière de protection (scenario median) : vous récupérez uniquement votre versement initial

- Si l’indice enregistre une baisse supérieure à la barrière de protection (scénario défavorable) : vous récupérez votre capital diminué de la performance finale de l’indice. Dans ce dernier cas, vous subissez donc une perte en capital

2 sous-catégories de produits structurés autocall

Les produits “Athena”

Les coupons conditionnels sont versés à l’échéance du produit

Les produits ”Phoenix”

Les coupons conditionnels sont versés à chaque date d’observation. Une barrière de versement des coupons prévoit le niveau en dessous duquel ils ne seront pas versés.

A noter : Certains produits Phoenix sont à effet mémoire : dans ce cas, le coupon non versé parce que le niveau du sous-jacent était trop bas, est conservé “en mémoire” et sera versé dès que les conditions seront réunies, c’est-à-dire dès que l’indice passera au-delà de la barrière.

Quels sont les 4 grands types de produits structurés ?

On distingue (du moins risqué au plus risqué) :

- Les produits structurés à capital garanti : comme leur nom l’indique, vous êtes certain de récupérer votre capital à l’échéance (hors défaut de l’émetteur). Il s’agit donc des produits structurés les plus “sécurisés”

- Les produits structurés à capital protégé : seule une partie du capital est garantie. En cas de hausse du sous-jacent, les perspectives de rendement peuvent être élevées. En cas de baisse de l’indice, les pertes sont limitées

- Les produits structurés de participation : ils sont investis à 100% sur un sous-jacent

- Les produits structurés à effet de levier : ils permettent une exposition supérieure à 100 % du capital

Avantages et inconvénients des produits structurés

Plus risqués que les fonds en euros, ces supports en unité de compte offrent en contrepartie une perspective de rendement supérieur en cas de marchés favorables. Voici les principaux avantages qu’offrent les produits structurés :

- Une exposition aux marchés actions de référence

- une protection contre le risque de marché

- Une solution adaptée dans un contexte de volatilité des marchés financiers

- une diversification des investissements

- Un objectif de rendement potentiellement élevé

Les limites (inconvénients) des produits structurés

- Des risques de perte en capital à l’échéance et de défaut de paiement (de faillite ou de mise en résolution) de l’émetteur sont présents

- Des frais en cas de rachat avant l’échéance peuvent être appliqués

- Le rendement est plafonné par le mécanisme de protection du capital, en clair vous ne profitez pas vraiment de la performance finale du sous-jacent

- L’investisseur connaît la durée maximale du produit mais ne sait pas réellement combien de temps son épargne va être investie.

Vos questions sur les produits structurés

A qui s’adressent les unités de compte structurées ?

Les produits structurés sont des produits financiers complexes, et ils comportent souvent un certain niveau de risque, variable en fonction des formules proposées. Ces produits sont donc destinés à des investisseurs dont le profil est en adéquation avec leurs caractéristiques et risques.

Pour évaluer le profil d’investisseur, on tient particulièrement compte du niveau de connaissance financière, des objectifs d’investissement, de la situation financière et patrimoniale, de l’horizon de placement, de la tolérance aux risques (en particulier la capacité à supporter des pertes).

Pourquoi investir dans les produits structurés ?

- Pour la diversification : Les produits structurés peuvent offrir une exposition à un large éventail de classes d’actifs, y compris des secteurs spécifiques de l’industrie ou des marchés émergents. Cela peut aider à réduire le risque global du portefeuille de l’investisseur.

- Une solution sur mesure : Les produits structurés peuvent être conçus pour répondre aux besoins et aux objectifs d’investissement spécifiques de chaque investisseur, offrant une flexibilité et une personnalisation accrues.

- Gestion du risque : Les produits structurés incluent des stratégies de gestion du risque, telles que des limites de perte en capital, des protections. Ces caractéristiques peuvent aider à minimiser le risque global du portefeuille.

- Rendement potentiel : Les produits structurés peuvent offrir des rendements potentiellement plus élevés que d’autres produits financiers plus traditionnels. Mais, qui dit rendement, dit aussi potentiel de risque accru. Il est donc indispensable de comprendre le fonctionnement du produit, ses caractéristiques et de vérifier que le niveau de risque est adapté au profil investisseur avant d’investir.

Quels sont les éléments qui définissent un produit structuré ?

Pour qu’un produit financier puisse être qualifié de produit structuré, il faut qu’il soit composé de deux éléments au moins : une partie obligataire et une brique optionnelle (produits dérivés).

D’autres éléments définissent ces produits :

- La maturité : Les produits structurés ont une date d’échéance connue à l’avance. C’est à cette date que l’investisseur reçoit ses gains ou récupère son investissement initial.

- Les actifs sous-jacents : Les produits structurés sont généralement toujours adossés à des actifs sous-jacents spécifiques qui déterminent leur valeur. Les actifs peuvent être des actions, des obligations, des indices boursiers, des matières premières, des devises, ou même une combinaison de ces actifs.

- Les conditions de rémunération : qui permettent de déterminer comment et quand l’investisseur reçoit des gains. La rémunération peut inclure des coupons annuels garantis ou conditionnels, qui dépendent de la performance des actifs sous-jacents.

- Les barrières de protection : des seuils peuvent être fixés pour protéger le capital ou pour protéger le rendement.

Comment investir dans les produits structurés ?

Les produits structurés peuvent prendre la forme d’une unité de compte logeable au sein d’une assurance vie ou d’un Plan d’Épargne Retraite.

Ils peuvent aussi être souscrits dans un compte-tires ou un PEA.

Leur période de commercialisation est limitée dans le temps.

Chez Linxea, les produits structurés se logent dans nos contrats d’assurance vie et les PER. Soyez attentifs, les périodes de commercialisation de ces produits sont souvent courtes ! Pour être prévenu(e) de nos lancements de produits structurés, inscrivez-vous à nos newsletters !

….. > je m’inscris aux newsletters

Quels sont les risques des produits structurés ?

Le fait d’investir dans un produit structuré implique certains risques, y compris mais sans s’y limiter les suivants :

- Le risque de défaut, de faillite ou de mise en résolution de la banque émettrice : la banque étant garante du capital investi, en cas de défaillance de celle-ci, vous vous exposez à un risque de perte totale ou partielle du capital

- Le risque de perte en capital (hors produit structuré garanti en capital)

- Le risque de liquidités : en cas de sortie anticipée, vous pourrez perdre tout ou partie de votre investissement

- Le risque lié au sous-jacent : il s’agit du principal risque à l’échéance. Si le sous-jacent a connu une évolution négative, vous subissez une perte en capital.

Quelle est la fiscalité des produits structurés ?

La fiscalité sur les produits structurés dépend de l’enveloppe qui les accueille :

- Si vous investissez dans ces produits via votre contrat d’assurance vie, votre contrat de capitalisation ou votre Plan d’épargne retraite (PER), vous bénéficiez des avantages fiscaux de l’assurance vie. Autrement, ces produits sont considérés comme des titres de créance.

L’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. Ces produits présentent un risque de perte en capital, un risque de crédit, un risque de marché, un risque de liquidité et un risque lié à l’éventuelle défaillance de l’émetteur et du Garant. Retrouvez l’ensemble de ces risques dans la brochure détaillée de chaque produit. Les gains éventuels peuvent être réduits par l’effet de commissions, redevances, impôts ou autres charges supportées par l’investisseur. - Si le produit est logé dans un compte-titres, la flat tax de 30% s’applique sur les intérêts perçus

- Détenu au sein d’un PEA, c’est la fiscalité du PEA qui s’applique

Quels sont les frais des produits structurés ?

L’investissement dans un produit structuré génère des frais :

- À la souscription : des droits d’entrée (ou commissions de souscription) qui peuvent représenter entre 1% et 3% du montant investi

- Pendant la vie du produit : des frais de gestion pouvant atteindre 2% par an. À noter que ces frais sont indolores pour l’investisseur puisque le rendement est annoncé net de frais de gestion

- Des frais de sortie anticipée peuvent être appliqués le cas échéant, jusqu’à 4%

- Les frais de gestion de l’enveloppe dans laquelle les produits sont logés

A noter : Les frais sont directement intégrés au capital de départ et impactent donc le rendement.

Peut-on sortir d’un fonds structuré à tout moment ?

Le souscripteur a la liberté de retirer son investissement du fonds à tout moment. Cependant, le rachat anticipé, en plus des frais potentiels, peut entraîner une perte financière plus significative que celle initialement envisagée dans le document de référence pour la limitation des risques.

Bonjour,

Je voudrais savoir quelle est la part obligataire (moyenne ou fourchette si la moyenne n’est pas significative ou ordre de grandeur) en % de la valeur émise dans vos produits structurés?

Cordialement

Bonjour,

La partie obligataire est équivalente au prix d’une obligation zéro coupon de la banque émettrice dont le rendement est égal au taux sans risque + le funding de la banque.

Dans un contexte de taux élevés, l’achat d’une obligation zéro coupon coûte moins cher, la part consacrée à la partie optionnelle est donc plus importante. Dans ce contexte, la part de la composante obligataire est d’environ 85%.

Dans un contexte de taux bas (lorsque l’obligation zéro coupon coute plus cher), la part obligataire est plus importante (environ 90%).

Ce mécanisme est schématisé ci-dessous :

Bonjour,

est-il possible actuellement de souscrire à un produit structuré à capital garanti ?

Bonjour,

Actuellement, seuls les titulaires d’un contrat Linxea Avenir (1 & 2) le peuvent. Il s’agit du produit structuré Note Taux Fixe décembre 2023, référencé uniquement sur les contrats assurés par Suravenir.

Bonjour

Y a t il des produits structurés en cours de souscription ?

Cordialement.

M Cunnac

Bonjour,

En ce moment, le produit structuré que nous proposons n’est disponible que sur les contrats de la gamme Linxea Avenir. Mais dès le 1er novembre, nous proposerons un produit Exigence, disponible sur l’ensemble des contrats que nous distribuons. Nous vous en informerons par mail.