En cas de retrait de vos contrats d’assurance vie, revenus de vos SCPI, capitaux ou rentes issus de vos plans d‘épargne retraite, PEA ou autres placements, vous devez déclarer les intérêts et les gains obtenus.

Un bon principe : celui de l’enveloppe fiscale

Assurance-vie, PERP, contrat de retraite Madelin, PEA, PER : la règle suivante qui s’impose à tous ces placements, c’est que des impôts ne sont dus qu’au moment des retraits, mais pas pendant la durée de vie et de fonctionnement de ces contrats et plans tant qu’aucune somme n’est retirée. Il est possible de faire des arbitrages internes à chaque contrat et plan sans rien déclarer. L’imposition des produits intervient au moment du dénouement (liquidation de la retraite, sortie, décès) ou du rachat partiel du contrat ou plan.

En revanche, les SCPI distribuent généralement des revenus chaque année, il faut donc penser à les déclarer régulièrement.

Les retraits, rachats et rentes provenant de l’assurance-vie

L’imposition des produits des bons et contrats de capitalisation et d’assurance vie intervient au moment du dénouement ou du rachat partiel du contrat.

Les produits (gains, intérêts, plus-values, revenus) afférents à des versements effectués avant le 27 septembre 2017, restent imposés selon le régime précédent, soit une imposition au barème progressif sauf option pour le prélèvement forfaitaire libératoire (PFL) lors de la perception des revenus (7,5 % lorsque le contrat a plus de huit ans, 15 % ou 35 % lorsque le contrat a moins de huit ans).

L’abattement de 4 600 € (personne seule) ou 9 200 € (couple soumis à imposition commune) s’applique aux produits des bons et contrats de plus de huit ans.

Le conseil de Linxea

Si vous avez effectué des retraits en 2024, les montants sont préremplis cases 2DH, 2CH, 2XX ou 2YY, vérifiez et corrigez les montants si nécessaire.

- Les produits des bons et contrats de capitalisation et d’assurance-vie afférents à des versements effectués à compter du 27 septembre 2017, sont soumis lors de leur versement au prélèvement forfaitaire obligatoire non libératoire au taux de 12,8 % ou, lorsque le contrat a plus de huit ans, au taux de 7,5 %.

Si le revenu fiscal de référence de votre foyer de l’avant-dernière année (N-2) est inférieur à 25 000 € (personne seule) ou 50 000 € (couple soumis à imposition commune) vous avez pu demander à être dispensé de ce prélèvement à condition d‘avoir formulé la demande au plus tard lors de la perception des revenus.

Le montant du prélèvement non libératoire versé en 2024 est en principe prérempli case 2CK, sinon indiquez-le. Il sera déduit du montant de l’impôt dû par votre foyer. S’il est supérieur au montant de l’impôt dû, l’excédent vous sera restitué.

- Les produits retirés en 2024 et afférents à des versements effectués à compter du 27 septembre 2017, sont en principe préremplis en case 2UU ou 2ZZ. Vous devez répartir la somme inscrire case 2UU entre les cases 2VV et 2WW. Ces revenus sont soumis :

– au prélèvement au taux de 12,8 % (case 2WW et 2ZZ) ou au taux de 7,5 % (case 2VV) pour les produits des contrats de plus de 8 ans, à hauteur de la fraction correspondant aux primes versées à compter du 27 septembre 2017 n’excédant pas 150 000 € (ce seuil de 150 000 € est réduit le cas échéant des primes versées avant cette date).

– au barème progressif de l’impôt sur le revenu si vous avez coché la case 2OP. - Les produits des bons ou contrats de capitalisation et contrats d’assurance-vie souscrits avant le 1er janvier 1983 se rattachant à des primes versées depuis le 10 octobre 2019 sont imposés selon les règles applicables aux produits des bons ou contrats de plus de 8 ans attachés aux primes versées depuis le 27 septembre 2017.

Enfin, les rentes perçues en transformant tout ou partie du capital d’une assurance-vie sont considérées comme des rentes viagères à titre onéreux et elles bénéficient à ce titre d’un abattement variable selon l’âge du rentier au premier versement de la rente.

| wdt_ID | Âge du crédirentier | Fraction imposable | Abattement |

|---|---|---|---|

| 1 | Entre 50 et 59 ans | 50% | 50% |

| 2 | Entre 60 et 69 ans | 40% | 60% |

| 3 | Au-delà de 69 ans | 30% | 70% |

| 4 | Moins de 50 ans | 70% | 30% |

- Les rentes viagères sont indiquées dans les cases 1AW à 1DW (ou 1AR à 1DR). Si le montant n’est pas prérempli, indiquez la somme perçue, le montant imposable sera calculé automatiquement.

Pour les rentes perçues en vertu d’une clause de réversibilité, retenez l’âge que vous aviez au moment du décès du précédent bénéficiaire. Si la rente a été initialement constituée au profit d’un ménage, retenez l’âge du conjoint le plus âgé au moment de l’entrée en jouissance de la rente.

Lire aussi : Assurance-vie : comment et quoi déclarer aux impôts ?

L’épargne réglementée, à ne pas déclarer

Vous ne devez pas déclarer notamment les intérêts des sommes inscrites sur un livret A, un livret d’épargne populaire, un livret de développement durable et solidaire, un compte d’épargne-logement ouvert avant le 1er janvier 2018, un livret d’épargne entreprise ouvert avant le1er janvier 2014 ou un livret jeune.

Sauf l’épargne-logement depuis 2018

En revanche, les intérêts des plans d’épargne-logement (PEL) ou des comptes d’épargne-logement (CEL) ouverts à compter du 1er janvier 2018 sont imposables à l’impôt sur le revenu au taux de 12,8 % (ou sur option au barème progressif).

Les revenus des livrets, des comptes à terme, comptes-titres

- Les revenus de capitaux mobiliers ainsi que les plus-values de cession de valeurs mobilières sont soumis à un prélèvement forfaitaire unique (PFU) de 12,8 % auquel s’ajoutent les prélèvements sociaux de 17,2 % soit au total un taux de 30 %. Cependant vous pouvez opter, lors de la déclaration de revenus, pour une imposition globale de ces revenus et gains au barème progressif de l’impôt sur le revenu (auquel s’ajoutent les prélèvements sociaux).

- Si vous ne souhaitez pas l’application du PFU, vous pouvez opter, en cochant la case 2OP, pour l’imposition selon le barème progressif de l’impôt sur le revenu pour l’ensemble de vos revenus de capitaux mobiliers et gains de cession de valeurs mobilières.

Pour l’imposition des revenus de 2024, dans la déclaration préremplie, la case 2OP est déjà cochée si l’an dernier vous avez opté pour l’imposition au barème de vos revenus. Si vous ne souhaitez pas opter pour l’imposition au barème de vos revenus de l’année 2024, décochez la case 2OP.

Lire aussi : Les placements rentables qu’il n’y a pas besoin de déclarer

Les produits d’épargne retraite, notamment les PERP et les PER

Pour les produits d’épargne retraite (PER et précédents PERP), le régime d’imposition n’est pas le même :

Les plans d’épargne retraite populaire : les PERP

Sont à déclarer en cases 1AS à 1FS (ou 1AL à FM).

- Les rentes versées à la sortie d’un PERP, d’un contrat Madelin, d’un régime obligatoire de retraite supplémentaire d’entreprise (“article 83”) sont imposées comme les pensions de retraite. Elles sont soumises à l’impôt sur le revenu après application de l’abattement de 10 % applicable aux pensions de retraite.

- Les prestations de retraite versées sous forme de capital, par exemple la partie récupérée en capital d’un PERP, qui rappelons-le est limitée à 20% sauf lorsque la rente viagère issue de ce PERP est inférieure à 110 € par mois.

Vous pouvez opter pour l’imposition au taux forfaitaire de 7,5 % de vos prestations de retraite en capital (notamment versement du PERP en capital). Si ces revenus sont préremplis case 1AS ou 1BS, modifiez les montants en déduisant le capital que vous allez déclarer en case 1AT ou 1 BT. L’imposition forfaitaire est calculée sur le montant du capital diminué d’un abattement de 10 %.

Vous avez aussi la possibilité de choisir l’imposition selon le système du quotient. Ce système consiste à diviser par quatre le montant imposable, puis à multiplier l’impôt obtenu par 4, ceci afin de ne pas faire sauter le redevable dans une tranche d’imposition plus élevée.

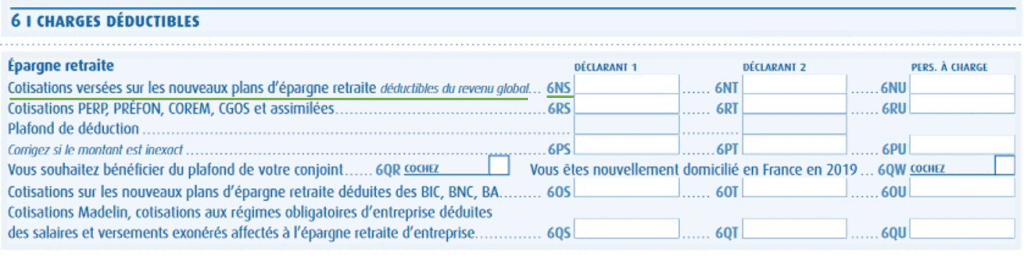

Déclarer les cotisations versées sur les PERP

Les versements effectués en 2024 sur les PERP doivent être reportés dans les cases 6RS, 6RT et 6RU de la déclaration 2042.

Les plans d’épargne retraite : les PER

- Si vous avez perçu un capital à la sortie de votre plan d’épargne retraite (qu’il s’agisse d’une sortie à l’échéance ou d’une sortie anticipée pour l’acquisition de la résidence principale), déclarez en case 2TZ la fraction de ce capital correspondant aux produits afférents aux versements volontaires déductibles. Ces produits seront imposés au taux forfaitaire de 12,8 % (ou au barème progressif si vous avez formulé cette option pour l’ensemble de vos revenus de capitaux mobiliers).

La fraction du capital correspondant aux versements déductibles est à déclarer case 1AI à 1 FI. Elle sera imposée au barème progressif comme une pension sans abattement de 10 %.

- Les rentes perçues à la sortie d’un plan d’épargne retraite (PER individuel, Pereco ou Pero) correspondant à des versements volontaires pour lesquels vous avez choisi la non-déduction et à des versements provenant de l’épargne salariale. Ces rentes ne sont imposées que pour une fraction de leur montant déterminée d’après l’âge qu’avait le bénéficiaire lors de l’entrée en jouissance de la rente selon le système des rentes viagères à titre onéreux (RVTO) :

| wdt_ID | Âge du 1er versement | Fraction imposable de la rente |

|---|---|---|

| 1 | Moins de 50 ans | 70% |

| 2 | De 50 à 59 ans | 50% |

| 3 | De 60 à 69 ans | 40% |

| 4 | Plus de 69 ans | 30% |

Ces rentes viagères sont indiquées dans les cases 1AW à 1DW (ou 1AR à 1DR). Si le montant n’est pas prérempli, indiquez la somme perçue, le montant imposable sera calculé automatiquement.

Pour les rentes perçues en vertu d’une clause de réversibilité, retenez l’âge que vous aviez au moment du décès du précédent bénéficiaire. Si elle a été initialement constituée au profit d’un ménage, retenez l’âge du conjoint le plus âgé au moment de l’entrée en jouissance de la rente.

Les rentes versées à la sortie d’un PER, correspondant à des versements volontaires pour lesquels vous avez opté pour la déduction à l’entrée, sont imposées comme les pensions de retraite. Elles sont soumises à l’impôt sur le revenu après application de l’abattement de 10 % applicable aux pensions de retraite.

| wdt_ID | Mode de récupération de l'épargne | Versements déductibles | Versements non déductibles |

|---|---|---|---|

| 1 | Sortie en capital | Plus-values soumises à la Flat Tax/ capital soumis au barème de l'impôt sur le revenu sans abattement de 10% | Plus-values soumises à la Flat Tax/ capital non imposé |

| 2 | Sortie en rente viagère | Impôt sur le revenu après abattement de 10% (régime des pensions) | Imposition au barème des rentes viagères à titre onéreux (RVTO) |

Déclarer les cotisations versées sur les PER

Les versements effectués en 2024 sur les PER doivent être déclarés dans les cases 6NS, 6NT et 6NU de la déclaration 2042. Source : impots.gouv

Source : impots.gouv

Lire aussi : PER : Sachez lire le nouvel imprimé fiscal unique (IFU)

Le retrait effectué sur un contrat Madelin est imposable au barème progressif de l’impôt sur le revenu selon les règles applicables aux pensions (à déclarer case 1AS à 1FS). Vous pouvez opter pour l’imposition au taux forfaitaire de 7,5 % (à déclarer case 1AT à 1FT).

Le retrait effectué sur un plan d’épargne retraite (PER individuel) est imposable :

- pour sa fraction correspondant aux versements ayant fait l’objet d’une déduction, dans la catégorie des pensions sans abattement de 10 % à déclarer case 1AI à 1DI (sauf si les versements n’ont pas été déduits, car alors la fraction correspondant à ces versements n’est pas imposable) ;

- pour sa fraction correspondant aux produits générés par les versements, au taux forfaitaire de 12,8 % (ou, sur option globale, au barème de l’impôt sur le revenu) à déclarer case 2TZ.

Par ailleurs, le montant total du retrait effectué en 2024 doit être retranché du montant des cotisations d’épargne retraite versées en 2024 à déduire du revenu global ou du résultat professionnel de l’année 2024.

Déclarer les versements déductibles sur un PER des revenus professionnels des travailleurs non salariés

Pour la déduction des versements de ses bénéfices industriels et commerciaux (BIC), de ses bénéfices agricoles (BA) ou encore de ses bénéfices non commerciaux (BNC), le travailleur indépendant doit renseigner la case 6OS, 6OT ou 6OU.

Lire aussi : Le PER pour les Travailleurs Non Salariés (TNS) : l’optimisation fiscale au service de la retraite

Retrait ou rachat sur un PEA ou PEA-PME de moins de 5 ans

Au-delà de 5 ans de détention, les gains d’un PEA ou PEA PME sont exonérés d’imposition.

Les rentes viagères perçues à l’issue d’un PEA ne sont pas non plus imposables.

Précisons néanmoins que même au delà de 5 ans les prélèvements sociaux restent dus avec la particularité que sur les rentes issues du PEA les prélèvements sociaux sont calculés uniquement sur la partie qui serait normalement imposable de la rente viagère selon le barème des rentes viagères à titre onéreux (par exemple 40% si le premier versement de la rente a eu lieu entre 60 et 69 ans et 30% si la rente a commencé à être versée dès les 69 ans révolus).

En cas de retrait ou de rachat effectué en 2024 sur un PEA ou un PEA-PME avant l’expiration de la 5ème année, le gain net est imposable au taux de 12,8 % ou, en cas d’option globale, au barème progressif.

Si vous avez uniquement effectué un retrait ou un rachat sur un PEA ou un PEA-PME de moins de 5 ans et si votre établissement financier a calculé la plus-value, inscrivez directement la plus-value imposable case 3VT. S’il s’agit d’une moins-value, indiquez son montant case 3VH. Dans les autres cas, remplissez une déclaration 2074 et reportez-vous à sa notice pour plus de précisions.

Lire aussi : La fiscalité du PEA

Les plus-values de cession de valeurs mobilières

Elles sont soumises au prélèvement forfaitaire unique (PFU) de 12,8 % (+ les prélèvements sociaux de 17,2 %). Cependant, en cochant la case 2OP, vous optez pour une imposition globale de ces gains et de vos revenus mobiliers au barème progressif de l’impôt sur le revenu (auquel s’ajoutent les prélèvements sociaux). Le prélèvement forfaitaire obligatoire prélevé à la source à titre d’acompte sera imputé sur l’impôt sur le revenu dû au titre de l’année au cours de laquelle il a été opéré. L’excédent éventuel sera alors restitué.

Les revenus des parts de SCPI et des locations immobilières non meublées

La Société de Gestion des SCPI vous envoie sur un ou plusieurs IFU les montants à déclarer. Le porteur de parts de SCPI est imposé comme s’il détenait des biens immobiliers en direct.

Le régime “micro-foncier” s’applique aussi bien aux parts des SCPI qu’aux loyers provenant d’un bien locatif non meublé détenu en direct lorsque le revenu brut tiré de la location (ou des locations) n’excède pas 15 000 € (charges non comprises) pour l’ensemble du foyer fiscal, quelle que soit la durée de location au cours de l’année.

Ces revenus ne doivent toutefois pas provenir de la location de propriétés bénéficiant d’un régime spécial (Périssol, Besson neuf, Robien classique, Robien recentré, Borloo neuf, Monuments historiques…) ou de parts de sociétés immobilières non dotées de la transparence fiscale.

Avec le régime « micro foncier » vous bénéficiez d’un abattement forfaitaire de 30% sur les loyers perçus. Celui-ci est automatiquement appliqué par l’administration fiscale pour couvrir l’ensemble des charges liées au logement.

Pour des revenus fonciers inférieurs à 15 000 €, vous pouvez choisir le régime réel d’imposition.

Les loyers de l’étranger

Les SCPI ou les particuliers peuvent recevoir des loyers de source étrangère qui sont alors soumis aux dispositions des conventions fiscales entre la France et le pays de situation du ou des biens immobiliers. Dans de nombreux cas, les loyers sont imposés dans le pays où est situé l’immeuble et la fiscalité peut être plus favorable que celle appliquée en France (par exemple, en Allemagne, un prélèvement forfaitaire à la source est retiré automatiquement). En outre, les revenus fonciers étrangers ne sont pas soumis aux prélèvements sociaux français. L’IFU envoyé par la société de gestion des SCPI vous indique s’il faut mentionner sur votre déclaration française des revenus encaissés hors de France et si ces revenus ouvrent droit à un crédit d’impôt et le montant de ce crédit d’impôt (déclaration n° 2047, le cas échéant).

Le régime réel d’imposition s’applique lorsque :

- le revenu brut est supérieur à 15 000 € ;

- ou si vous êtes expressément exclu du régime micro-foncier (monuments historiques, logement bénéficiant d’un régime de déduction particulier (Besson, Borloo, Périssol…) ;

- ou sur option pour les loueurs relevant normalement du régime “micro-foncier”. Cette option résulte du dépôt d’une déclaration de revenus fonciers n° 2044. L’option est valable et irrévocable pendant trois ans. Au terme de cette période de trois ans, l’option se reconduit annuellement par le dépôt d’une déclaration de revenus fonciers n° 2044.

- Une déclaration de revenus fonciers n° 2044 ou n° 2044 spéciale doit être souscrite.

La déclaration n° 2044 est destinée aux propriétaires d’immeubles ordinaires y compris les immeubles bénéficiant d’une des déductions spécifiques prévues par les dispositifs Besson ancien ou relevant d’un « conventionnement Anah » (dispositifs « Borloo ancien » ou « Cosse »).

La déclaration n° 2044 spéciale concerne :

- les propriétaires qui ont opté jusqu’en 2009 pour la déduction au titre de l’amortissement des logements neufs (dispositifs « Périssol », « Besson neuf », « Robien classique ou recentré », « Robien ZRR classique ou recentré » ou « Borloo neuf ») ;

- les propriétaires qui bénéficient d’une déduction spécifique au titre des dispositifs Scellier intermédiaire ou Scellier ZRR ;

- les propriétaires d’immeubles spéciaux : immeubles classés monuments historiques ou immeubles détenus en nue-propriété.

Si vous ne percevez plus de revenus fonciers en 2025, vous devez cocher la case 4BN. Aucun acompte de revenus fonciers ne sera ainsi appelé à compter de septembre 2025.

Les revenus des locations meublées

Les revenus de la location de locaux meublés dont vous êtes propriétaire, ainsi que ceux provenant de la sous-location de locaux meublés dont vous êtes locataire, sont soumis à l’impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux (BIC).

Nous avons déjà largement exposé les différences selon que l’activité de loueur en meublé est exercée à titre non professionnel (LMNP) ou à titre professionnel (LMP).

- Les revenus tirés de la location meublée qui n’excèdent pas 77 000 € (sauf régime spécial des meublés de tourisme et chambres d’hôtes) peuvent être déclarés en régime micro et sont à indiquer dans une déclaration n° 2042-C-PRO, complémentaire à votre déclaration de revenus (n° 2042).

- Si le loueur en meublé opte pour le régime réel il doit remplir la liasse n ° 2031.

Le conseil de Linxea

Conservez vos justificatifs au moins 3 ans

Pour l’impôt du en 2025, l’administration fiscale a le droit de vous demander un complément d’impôt jusqu’au 31 décembre 2028.

Les justificatifs (bancaires ou autres) ne doivent pas être joints à votre déclaration toutefois vous devez les conserver. L’administration fiscale pourra vous les demander ultérieurement.

Vous avez reçu en mars 2024 un IFU (imprimé fiscal unique) pour chacun de vos placements sur lesquels vous avez effectué des versements déductibles ou pour lesquels vous avez perçu des dividendes, intérêts ou retiré des capitaux.

Ces documents ne sont pas à joindre à votre déclaration, mais ils doivent être tenus à la disposition de l’administration fiscale, et lui être communiqués à sa demande.

| wdt_ID | Fraction du revenu imposable (une part) | Taux d’imposition |

|---|---|---|

| 1 | Jusqu’à 11 294 € | 0 % |

| 2 | De 11 295 € à 28 797 € | 11 % |

| 3 | De 28 798 € à 82 341 € | 30 % |

| 4 | De 82 342 € à 177 106 € | 41 % |

| 5 | Plus de 177 106 € | 45 % |

Comment est calculé l’impôt sur le revenu ?

Le montant de l’impôt se calcule à partir du revenu net imposable en :

- divisant le revenu net imposable par le nombre de parts ;

- appliquant ensuite à ce résultat le barème progressif de l’impôt par tranche ;

- multipliant le résultat obtenu par le nombre de parts du quotient familial pour obtenir le montant de l’impôt dû.

Par exemple, un couple marié ou pacsé, avec deux enfants mineurs a un revenu net imposable de 55 950 €.

Ce couple dispose de 3 parts (2 parts pour le couple et une demi-part pour chaque enfant), le revenu net imposable de 55 950 € se divise en 3 = 18 650 €.

Le barème est ensuite appliqué aux 18 650 € :

- tranche de revenu jusqu’à 11 497 € imposée à 0 % = 0 €

- tranche de revenu de 11 498 € à 29 315 € imposée à 11% : 7 153 € (obtenu en effectuant le calcul 18 650 – 11 497) x 11% = 786,83 €

Le résultat total obtenu est égal à 0 + 786,83 = 786,83 €.

Cette famille ayant 3 parts de quotient familial, on multiplie 786,83 € par 3 = 2 360,49.

Cette famille devra donc payer 2 360,49 € d’impôt sur le revenu.

Mais la famille bénéficie d’une décote (soit une réduction automatique d’impôt, accordée si le montant de votre impôt brut est inférieur au seuil de 3 248 € pour un couple soumis à imposition commune) qu’on peut calculer de cette manière : 1 470 – (2 360,49 x 45,25 %) = 1 470 – 1 068,12 € = 401,88 soit, à l’arrondi supérieur, 402 €.

Au final, décote comprise, le montant de l’impôt à payer est de 1 958,49 €.

(Exemple donné par service-public.com, le site officiel de l’administration française).

Quand faut-il choisir le barème progressif de l’Impôt sur le revenu plutôt que le taux forfaitaire de 12,8 % ?

Assurément quand on est certain d’être dans la tranche de 0% ou de 11%. Mais attention, si vous êtes à la limite de la tranche de 11% et que vous ajoutez des revenus supplémentaires ceux-ci vous feront passer dans la tranche de 30%.