L’assurance vie est un produit d’épargne unique en France qui permet au souscripteur (personne qui souscrit le contrat) de constituer une épargne de moyen ou long terme. Préparer sa retraite, faire fructifier un capital ou encore transmettre son patrimoine dans des conditions fiscales avantageuses sont les objectifs de l’assurance-vie.

L’assureur s’engage à verser une rente ou un capital au souscripteur ou à ses bénéficiaires, en cas de décès de celui-ci.

Qu’est-ce qu’une assurance vie et à quoi sert-elle ?

L’assurance-vie est un produit d’épargne proposé par les compagnies d’assurance, les courtiers en épargne, les mutuelles d’assurance, les associations d’épargnants, les banques ou encore les conseillers en gestion de patrimoine. Contrairement à ce que son nom suggère, l’assurance vie n’est pas une assurance décès.

C’est un placement souple qui répond à différents objectifs, notamment :

- L’épargne : l’assurance vie permet de se constituer une épargne de long terme via des versements libres ou des versements programmés, de valoriser une épargne existante ou de préparer sa retraite.

- La transmission de patrimoine : l’assurance vie est un outil efficace pour transmettre un capital à ses proches, en cas de décès ou de son vivant. Elle peut notamment servir à avantager une personne spécifique ou à transmettre un capital à un bénéficiaire qui serait lourdement taxé via des donations ou des legs.

- La préparation de la retraite : l’assurance vie permet de constituer un complément de revenus pour la retraite. Elle autorise notamment des rachats partiels programmés, une option permettant au souscripteur de planifier à l’avance des retraits partiels réguliers d’un montant défini. Par ailleurs, la possibilité de sortie du contrat en rente viagère garantit également un revenu certain à l’assuré et offre une protection à son conjoint grâce à l’option de la réversion.

- La prévoyance : l’assurance vie peut être utilisée pour garantir un prêt bancaire ou pour protéger ses proches en cas de décès.

Qui peut souscrire une assurance vie ?

La souscription d’une assurance vie est ouverte à toute personne physique, qu’elle soit majeure ou mineure.

Pour les personnes majeures, il n’existe pas de limite d’âge pour la souscription, mais celle-ci peut être soumise à des conditions spécifiques en fonction de l’assureur.

Par ailleurs, les personnes qui ne résident pas fiscalement en France (non-résidents) peuvent également souscrire un contrat d’assurance vie avec des conditions fiscales et sociales avantageuses.

Conséquences de la loi FATCA pour les US persons

L’instauration de la loi FATCA (Foreign Account Tax Compliance Act) en 2014 a eu un impact majeur sur les résidents fiscaux américains souhaitant souscrire une assurance-vie. Cette loi, visant à lutter contre l’évasion fiscale, a contraint les institutions financières étrangères à déclarer à l’administration fiscale américaine les informations sur les avoirs et les revenus des contribuables américains.

En conséquence, de nombreux assureurs français ont refusé la souscription de contrats d’assurance-vie aux “US persons”, terme qui englobe non seulement les citoyens américains, mais également les résidents permanents et certaines personnes ayant des liens significatifs avec les États-Unis.

Peut-on avoir plusieurs assurances vie ?

Vous pouvez tout à fait détenir plusieurs contrats d’assurance vie, notamment pour diversifier les fonds en euros (afin de disposer des fonds les plus performants), avoir accès aux meilleures unités de compte, profiter plusieurs fois du fonds de garantie des assurances en cas de défaillance de l’assureur, ou encore choisir la meilleure option fiscale lors des retraits, en optimisant la base taxable et en gérant les différentes fiscalités.

Quand souscrire une assurance vie ?

Il est préférable de souscrire une assurance vie le plus tôt possible pour prendre date afin de profiter de la législation fiscale en vigueur.

Comment fonctionne une assurance vie ?

Le fonctionnement de l’assurance-vie est relativement simple. Vous souscrivez un contrat. Vous versez des primes (versements réguliers ou ponctuels) sur ce contrat, qui peuvent être investies dans une variété de supports financiers (fonds en euros, supports immobiliers, actions, obligations, ou d’autres actifs). Les intérêts générés par ces supports viennent s’ajouter au capital du contrat.

Vous avez le contrôle sur la manière dont vous souhaitez investir cet argent, que ce soit de manière prudente avec une garantie de capital – offerte par le fonds en euros – ou plus dynamiquement en recherchant des rendements plus élevés, via des unités de compte qui présentent un risque de perte en capital car elles sont soumises aux variations des marchés financiers et immobiliers.

Comment bien choisir son assurance vie ?

Il existe beaucoup de contrats sur le marché. Dans ces conditions, il n’est pas toujours évident de faire un choix. Un conseil pour choisir un bon contrat d’assurance vie, il est important de prêter attention aux éléments ci-dessous :

- Les frais

Les frais à l’entrée (ex. frais de versements) ou frais de gestion viennent directement grever la performance de votre patrimoine, Préférez un contrat avec peu de frais.

- La performance du fonds en euros

Regardez l’historique du rendement du fonds en euros. Ce rendement est toujours indiqué net de frais de gestion.

- Les performances historiques de la gestion pilotée

Si vous pensez passer par un expert qui sélectionne les supports d’investissement à votre place.

- Le choix des supports

Les sommes versées sur un contrat d’assurance vie sont investies sur des supports financiers, tels que des fonds en euros et des unités de compte (actions, des obligations, immobilier, ETF…). Vous devez choisir les supports qui correspondent à votre profil d’investisseur et à votre horizon de placement.

Comment évaluer sa tolérance au risque ?

Avant de souscrire à une assurance vie, vous serez soumis à un questionnaire visant à évaluer :

- Vos connaissances en matière de produits financiers

- Votre situation financière

- Vos objectifs et horizon de placement

- Votre tolérance au risque

À noter : pour apprécier votre tolérance au risque, des questions du type “Votre investissement perd 10% de sa valeur en 3 mois, que faites-vous ?” vous sont posées.

Focus sur la clause bénéficiaire d’une assurance vie

La clause bénéficiaire est un élément essentiel de l’assurance vie. Elle détermine qui recevra le capital ou la rente après le décès de l’assuré, en dehors des règles de succession. Sa rédaction, qui doit être effectuée avec soin, permet de désigner précisément les bénéficiaires.

Il est possible de modifier cette clause à tout moment, tant que les bénéficiaires désignés n’ont pas accepté le bénéfice du contrat. Une rédaction claire et précise permet d’optimiser la transmission future du patrimoine de l’assuré, grâce à des conditions fiscales avantageuses.

- Désignation du bénéficiaire : L’assuré peut désigner un ou plusieurs bénéficiaires déterminés (c’est-à-dire désigné par leur noms ou par sa qualité “mon conjoint”, “mes héritiers”…) qui peuvent être des personnes physiques ou des personnes morales (association, fondation…).

- Clause avec charge : Cette possibilité permet de gratifier le bénéficiaire tout en lui imposant des obligations.

- Clause bénéficiaire en cascade : L’assuré peut préciser un ordre de bénéficiaires, permettant ainsi une distribution du capital en fonction de la survie des bénéficiaires.

Le contrat d’assurance vie est une stipulation pour autrui (au sens de l’article 1205 du code civil). la rédaction de la clause bénéficiaire nécessite donc une attention particulière pour que les intentions de l’assuré soient respectées à la lettre.

A noter : Si aucun bénéficiaire n’est désigné, le capital intègre la succession de l’assuré.

Comment ouvrir un contrat d’assurance vie ?

Souscrire un contrat d’assurance vie est un processus relativement simple. Voici les étapes à suivre :

- Choisir un contrat : Il existe de nombreuses compagnies d’assurance qui proposent des contrats d’assurance-vie. Vous pouvez comparer les offres et les frais pour choisir celui qui convient le mieux à vos besoins.

- Sélectionner le type de contrat : celui qui correspond le mieux à vos objectifs.

- Choisir les supports d’investissement : en fonction de votre profil de risque. Vous pouvez également opter pour une gestion sous mandat (appelée aussi gestion pilotée) si vous préférez laisser un professionnel gérer votre portefeuille.

- Verser des primes : c’est-à-dire effectuer des versements réguliers ou ponctuels sur votre contrat, en fonction de vos capacités d’épargne.

Les supports d’investissement et modes de gestion proposés en assurance vie

En assurance-vie, il existe plusieurs types de supports d’investissement donnant accès à différentes classes d’actifs. En gestion libre, vous êtes amené à choisir vous-même ces supports, en fonction de votre profil investisseur, de vos objectifs et du niveau de risque que vous êtes prêt à prendre :

- Les fonds en euros : support d’investissement phare du contrat d’assurance vie, le fonds en euros est composé d’actifs dits “sûrs” (obligations d’État ou obligations d’entreprises bien notées) afin de garantir le capital investi. Son taux de rendement annuel est fixé par l’assureur.

- Les unités de compte : autre famille de supports d’investissement des contrats d’assurance vie multisupports, elles peuvent être investies dans des actions, des obligations, des fonds diversifiés, de l’immobilier, etc.. Le capital n’est pas garanti, et le rendement est variable, en fonction de l’évolution des marchés financiers. Le capital investi dans les unités de compte est exprimé en parts, et non en euros.

Au sein des unités de compte, on trouve notamment :

- Des supports immobiliers : SCPI (Sociétés Civiles de Placement Immobilier), OPCI (Organismes de Placement Collectif en Immobilier), SCI qui vous permettent d’investir indirectement dans l’immobilier.

- Des ETF (Exchange Traded Funds) : trackers ou fonds indiciels. Les ETF sont des fonds qui répliquent la performance d’un indice boursier. Gérés de façon passive, ces supports sont cotés en bourse et peuvent être achetés et vendus à tout moment.

- Des produits structurés : ou fonds à formule. Ces sont des produits financiers complexes qui combinent plusieurs actifs financiers, généralement associés à un sous-jacent (indice boursier, action, obligation ou un autre actif financier). Le rendement du produit structuré est lié à la performance du sous-jacent.

- Des FCPR : ou fonds de Private equity. Ce sont des fonds qui investissent dans des entreprises non cotées en bourse.

- Des fonds euro-croissance : Ce sont des fonds qui offrent une garantie en capital à terme (au moins 8 ans) et qui visent un rendement plus élevé que les fonds en euros.

A noter : la gestion libre vous donne accès à des options de gestion – des outils qui vous permettent d’automatiser – via des arbitrages programmés – la gestion de votre contrat. Elles peuvent être utilisées pour sécuriser votre capital, dynamiser vos gains ou encore lisser votre investissement.

Déléguer le choix des supports et leur répartition avec la gestion sous mandat

La gestion sous mandat (ou gestion pilotée) est une solution intéressante pour ceux qui ne souhaitent pas gérer directement leurs investissements ou n’ont pas le temps de le faire. Dans ce mode de gestion, vous déléguez la sélection de vos supports d’investissement et leur répartition à un professionnel de la finance.

En fonction de votre profil d’investisseur et de vos objectifs, l’expert sélectionnera les actifs les plus adaptés et effectuera les arbitrages nécessaires pour optimiser le rendement de votre contrat.

C’est une formule qui offre un certain nombre d’avantages :

- Elle vous libère des contraintes de gestion et vous permet de bénéficier de l’expertise d’un professionnel.

- Elle offre une diversification optimale de votre portefeuille.

- Elle est accessible même avec des montants d’investissement relativement faibles.

Toutefois, cette option a un coût qui se traduit par des frais annuels de gestion sur les unités de compte plus élevés qu’en gestion libre.

Quel est le taux de rendement d’une assurance vie ?

L’assurance vie est une enveloppe qui peut accueillir différents supports financiers correspondants à différentes classes d’actifs. Le rendement global dépend donc des supports choisis.

Focus sur le taux de rendement du fonds en euros

Au 1er trimestre de chaque année, les assureurs communiquent les taux de rendement des fonds en euros servis au titre de l’année précédente. A tort, la rentabilité de l’assurance vie est souvent associée au taux de rendement du fonds en euros. Mais le taux de rendement du fonds en euros est un indicateur de la performance d’un seul support d’investissement de l’assurance vie. Le taux de rendement de l’assurance vie dépendra de la performance de l’ensemble des supports investis.

Quand peut-on récupérer l’argent d’une assurance vie ?

Sur un contrat d’assurance vie, il est possible de récupérer son argent à tout moment et de plusieurs façons, selon les besoins et la situation du souscripteur : retrait partiel, rachat total ou avance.

- Le retrait partiel (ponctuel ou programmé) permet de récupérer une partie des fonds sans clôturer le contrat. Il est possible à tout moment, mais est soumis à fiscalité selon l’âge du contrat.

- Le rachat total consiste à clôturer le contrat pour récupérer la totalité des fonds. Il peut être effectué à tout moment, mais est soumis à des règles fiscales spécifiques.

- L’avance est en réalité un prêt accordé par l’assureur pour une durée maximale de trois à six ans, moyennant des intérêts. Elle permet de faire face à un besoin de trésorerie, tout en laissant fructifier l’épargne investie au contrat. Son principale avantage est qu’elle est neutre fiscalement : comme les sommes ne sont pas retirées du contrat mais “avancées”, elles ne subissent pas d’imposition.

Les frais d’une assurance vie

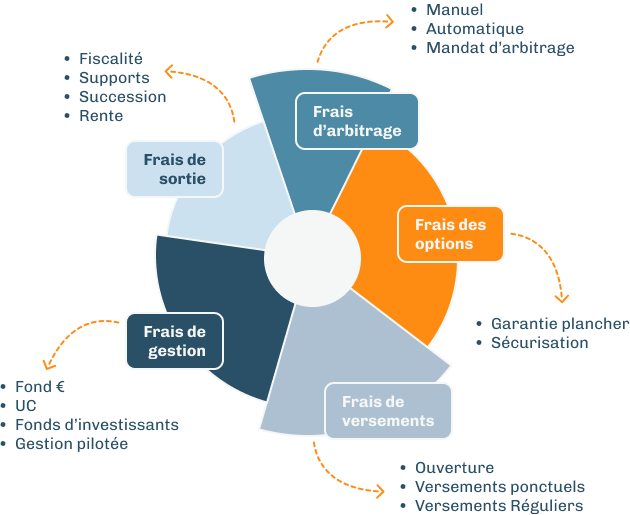

Sur un contrat d’assurance vie, il existe plusieurs types de frais :

- Les frais sur versements : déduits de chaque versement effectué sur le contrat (versement initial et versement complémentaire). Leur taux est généralement un pourcentage du montant versé et varie d’une compagnie à une autre. Ces frais peuvent être négociés. Ils sont supprimés pour les contrats en ligne.

- Les frais de gestion : couvrent les coûts liés à la gestion du contrat par l’assureur. Ils se déclinent en frais de gestion des fonds en euros et frais de gestion des unités de compte.

- Les frais d’arbitrage : s’appliquent lorsque vous décidez de transférer une partie de votre épargne d’un support à un autre dans le cadre d’un contrat multisupport. Certains contrats offrent un nombre limité d’arbitrages gratuits par an. Ces frais sont généralement inexistants pour les contrats en ligne.

- Les frais de rachat : certains contrats d’assurance vie prévoient des frais en cas de rachat partiel ou total. La plupart des contrats actuels n’en comportent pas.

Chacun de ces frais impacte la rentabilité de votre assurance vie. Il est donc essentiel de bien les comprendre et de les comparer avant de souscrire un contrat.

La fiscalité de l’assurance vie

L’assurance-vie n’est soumise à l’impôt sur le revenu qu’en cas de vie, lorsqu’un retrait partiel ou total est effectué par le souscripteur, ou lorsque le contrat prend fin pour une autre raison que le décès, telle que l’arrivée à terme. Aucune imposition sur le revenu n’est appliquée en cas de dénouement suite au décès.

Tant qu’aucun retrait n’est effectué sur le contrat d’assurance-vie, les intérêts ne sont pas soumis à l’impôt sur le revenu.

En revanche, dès lors qu’un retrait partiel est effectué ou que le contrat est clôturé avec le retrait de la totalité de l’épargne (rachat total), les produits issus de l’assurance-vie peuvent être soumis à l’impôt sur le revenu, en plus d’être assujettis aux prélèvements sociaux.

Fiscalité en cas de vie (rachat)

Tout rachat (partiel ou total) est composé d’une fraction de capital et d’une fraction d’intérêts. L’imposition porte sur la fraction d’intérêts.

- Pour un rachat partiel, le produit imposable est déterminé selon la formule suivante :

Montant du rachat partiel – [total des primes versées à la date du rachat partiel x (montant du rachat partiel / valeur de rachat total à la date du rachat partiel)].

- Pour un rachat total, les plus-values imposables sont déterminées selon la formule suivante :

Capital acquis à la date du rachat – Montant total des versements

La fiscalité appliquée dépend de la date de souscription du contrat (afin de déterminer la durée du contrat : + ou – 8 ans) et de la date des versements (effectués avant ou après le 27 septembre 2017).

Pour les versements effectués avant le 27 septembre 2017

Des taux forfaitaires d’imposition s’appliquent selon la durée du contrat :

- Pour les contrats de moins de 4 ans : les gains sont imposés à hauteur de 35%.

- Pour les contrats entre 4 et 8 ans : l’imposition est de 15%.

- Pour les contrats de plus de 8 ans : l’imposition est réduite à 7,5% après un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple soumis à imposition commune.

Il faut également prendre en compte les prélèvements sociaux qui s’élèvent à 17,2%.

Pour les versements effectués après le 27 septembre 2017

L’imposition se fait selon un taux forfaitaire (PFU ou “flat tax”) de :

- 12,8 % pour les contrats de moins de 8 ans

- 7,5 % pour les contrats de 8 ans ou plus, sous réserve d’un abattement annuel de 4 600 € pour les célibataires et de 9 200 € (pour les couples soumis à une imposition commune), applicable aux plus-values issues des versements allant jusqu’à 150 000 €, le taux passe à 12,8% pour les plus-values issues de versements nets supérieurs à 150 000 €

Il convient d’ajouter les prélèvements sociaux.

Fiscalité des contrats souscrits avant le 1er janvier 1983

Les produits issus des primes versées avant le 10 octobre 2019 sur un contrat souscrit avant le 1er janvier 1983 sont exonérés d’impôt sur le revenu (mais soumis aux prélèvements sociaux).

Les produits issus des primes versées après le 10 octobre 2019 sur un contrat souscrit avant le 1er janvier 1983 ET en cas de rachat après le 1er janvier 2020, sont soumis au régime fiscal classique de l’assurance-vie de plus de 8 ans :

- Au taux de 7,5 % ou 12,8 % (selon le montant des primes versées : + ou – de 150 000 €) après application des abattements de 4 600 et 9 200 €

- Et aux prélèvements sociaux.

Exonération fiscale dans certaines conditions

Certaines situations du souscripteur exonèrent les intérêts du contrat de toute imposition – quelle que soit l’ancienneté du contrat :

- licenciement du souscripteur, de son conjoint ou de son partenaire de PACS (hors rupture conventionnelle ou fin de CDD). Dans ce cas, les prélèvements sociaux restent dus

- mise en retraite anticipée du souscripteur, de celle de son conjoint ou de son partenaire de Pacs. Dans ce cas, les prélèvements sociaux restent dus

- invalidité de 2e ou 3e catégorie du souscripteur, de son conjoint ou de son partenaire de Pacs (dans ce cas, les intérêts sont également exonérés de prélèvements sociaux)

- cessation d’activité suite à un jugement de liquidation judiciaire du souscripteur, de son conjoint ou de son partenaire de Pacs.

Fiscalité de l’assurance vie d’un non-résident

Les non-résidents fiscaux français peuvent souscrire un contrat d’assurance vie en France. Cette possibilité offre plusieurs avantages fiscaux et sociaux, notamment :

- Exonération des prélèvements sociaux sur les produits de rachat, à condition de justifier du statut de non-résident au moment du rachat.

- Possibilité de demander l’application de la fiscalité la plus favorable, en fonction de la convention fiscale conclue entre la France et l’État de résidence du souscripteur.

- Exonération des droits de succession pour les sommes versées avant 70 ans, à condition que l’assuré et le bénéficiaire ne soient pas fiscalement domiciliés en France.

En revanche, les non-résidents ne bénéficient pas de certains avantages réservés aux résidents, notamment :

- L’abattement annuel de 4 600 € pour les rachats au bout de 8 ans.

- La possibilité de choisir entre le prélèvement forfaitaire libératoire et l’intégration aux revenus lors d’un rachat.

Fiscalité de l’assurance vie en cas de décès

Vous l’avez compris, l’assurance vie est un outil puissant de transmission. Les sommes versées au bénéficiaire d’un contrat d’assurance vie au décès de l’assuré ne sont, en principe, pas soumises aux droits de succession, encore faut-il qu’un bénéficiaire ait été désigné.

Cependant, il existe quelques exceptions à ce principe :

- Les sommes versées au-delà de 152 500 € sont soumises à un prélèvement forfaitaire.

- Les primes versées après le 70e anniversaire de l’assuré sont soumises aux droits de succession.

Fiscalité sur les primes versées avant 70 ans

L’Article 990 I du code général des impôts (CGI) prévoit un abattement de 152 500 € par bénéficiaire, puis soumet les capitaux décès à un prélèvement forfaitaire (qui ne prend pas en compte le lien de parenté entre assuré et bénéficiaire) de :

- 20 % jusqu’à 700 000 €

- 31,25 % pour la fraction nette supérieure à 700 000 €

A noter : Cet abattement s’applique par assuré par bénéficiaire.

Cas d’exonération de certains bénéficiaires

Certains bénéficiaires ne sont pas soumis au prélèvement forfaitaire :

- le conjoint ou partenaire de Pacs survivant de l’assuré décédé

- les associations reconnues d’utilité publique et autres organismes

- certains organismes de droit européen (CGI art. 795-0 A)

- le frère ou la sœur de l’assuré décédé qui remplit les conditions cumulatives suivantes :

- célibataire, veuf(ve) ou divorcé(e) ou séparé(e) de corps ;

- âgé(e) de plus de 50 ans ou atteint d’une infirmité le ou la mettant dans l’incapacité à subvenir par son travail aux nécessités de l’existence ;

- domicilié(e) constamment pendant les 5 années précédant la mort du défunt chez ce dernier.

Fiscalité sur les primes versées après 70 ans

Pour les contrats souscrits depuis le 20 novembre 1991, toutes les primes versées après le 70ème anniversaire de l’assuré sont soumises aux droits de succession. Un abattement global de 30 500 € est applicable. Les intérêts générés part les versements sont exonérés d’impôt.

On se réfère cette fois à l’article 757 B du CGI qui précise que les primes versées sont soumises aux droits de succession, selon le lien de parenté entre le bénéficiaire et l’assuré, après un abattement de 30 500 € pour l’ensemble des bénéficiaires et pour l’ensemble des contrats concernés.

Les bénéficiaires suivants ne sont soumis à aucune taxation :

- le conjoint survivant ou le partenaire de Pacs de l’assuré décédé

Le frère ou la sœur de l’assuré décédé qui est cumulativement :

- célibataire, veuf, divorcé ou séparé de corps,

- âgé de plus de 50 ans ou atteint d’une infirmité le mettant dans l’incapacité à subvenir par son travail aux nécessités de l’existence,

- a été domicilié chez l’assuré décédé constamment pendant les 5 années précédant le décès de l’assuré.

Succession et assurance vie

L’assurance vie est un outil exceptionnel pour anticiper la transmission de votre patrimoine et mettre à l’abri vos proches, quels que soient les liens qui vous unissent, des conséquences financières d’un décès :

- elle vous permet de renforcer la protection des membres de votre famille les plus proches, notamment le conjoint et/ou les enfants.

- mais elle peut aussi être utilisée pour privilégier un autre membre de la famille voire une tierce personne. En tant que souscripteur vous êtes libre de choisir le bénéficiaire que vous voulez.

A noter : La transmission des capitaux aux bénéficiaires désignés échappe au calcul de la réserve héréditaire et de la quotité disponible, à moins que les héritiers de l’assuré estiment être désavantagés et décident de contester en invoquant des primes manifestement exagérées.

Octroyer une part plus importante au conjoint

Malgré les réformes successives, y compris la loi TEPA, qui ont amélioré la situation fiscale du conjoint survivant (et du partenaire de Pacs) en l’exonérant totalement des droits de succession, vous pouvez choisir de protéger davantage votre conjoint en lui transmettant plus que ce que lui réserve la loi en vertu de sa part successorale.

En clair, l’assurance vie vous permet de désigner votre conjoint comme bénéficiaire du contrat et de lui attribuer ainsi une part supérieure à la quotité disponible, sous réserve de primes manifestement exagérées.

Protection du concubin ou du partenaire de PACS

L’assurance vie est aussi un puissant outil de protection au concubin ou au partenaire lié par un pacte civil de solidarité, qui sont écartés par le droit civil des successions. En l’absence de dispositions spécifiques (donation ou testament), la personne non unie par le mariage est considérée comme un tiers à la succession.

Protection d’une personne en situation de handicap

Il existe deux principaux produits d’épargne pour protéger une personne handicapée :

- Le contrat de rente survie : souscrit par un proche de la personne handicapée. Il garantit le versement d’une rente à la personne handicapée après le décès du proche.

- Le contrat d’épargne handicap : souscrit par la personne handicapée elle-même. Il permet de verser un capital ou une rente à une personne handicapée qui ne peut exercer une activité professionnelle normale.

Pourquoi ouvrir une assurance vie ? Quels sont les avantages ?

L’assurance-vie offre plusieurs avantages :

- Fiscalité avantageuse : l’un des principaux avantages de l’assurance-vie tient à sa fiscalité. Les gains générés par vos versements ne sont pas soumis à l’impôt sur le revenu tant que vous ne réalisez pas de retraits. De plus, lorsque vous effectuez des retraits, vous bénéficiez d’un taux d’imposition dégressif en fonction de la durée de détention, et éventuellement d’abattements fiscaux (contrat de + de 8 ans)

- Transmission : l’assurance-vie est un outil de transmission très efficace. Les bénéficiaires désignés dans le contrat bénéficient d’une exonération fiscale sur les capitaux décès dans la plupart des cas.

- Flexibilité : vous pouvez gérer votre contrat d’assurance-vie en fonction de vos besoins et de votre tolérance au risque. Vous pouvez choisir parmi une large gamme de supports d’investissement et ajuster votre allocation d’actifs au fil du temps.

- Disponibilité : en dépit des idées reçues, votre argent est toujours disponible sur un contrat d’assurance vie

Est-il intéressant d’avoir une assurance vie en 2024 ?

En 2024, avoir une assurance vie reste un choix judicieux pour plusieurs raisons. Tout d’abord, les prévisions indiquent une remontée des taux de rendement et tablent sur un taux de rendement moyen des fonds en euros à 3%.

Par ailleurs, de nouveaux supports d’investissement prometteurs font leur apparition. Ceci, combiné à la flexibilité et aux avantages fiscaux de l’assurance vie, rend ce placement encore plus attractif.

Enfin, il ne faut pas oublier que l’assurance vie reste un outil privilégié pour la préparation de la retraite, la transmission de patrimoine et la constitution d’une épargne de long terme. Néanmoins, il est essentiel de bien choisir son contrat et ses supports d’investissement, en tenant compte de son profil d’investisseur et de ses objectifs financiers.